Saxo Bank

Компания Saxo Bank

- Сообщения

- 246

- Реакции

- 0

- Возраст

- 42

Наблюдается повышение волатильности – вялое и неоднородное

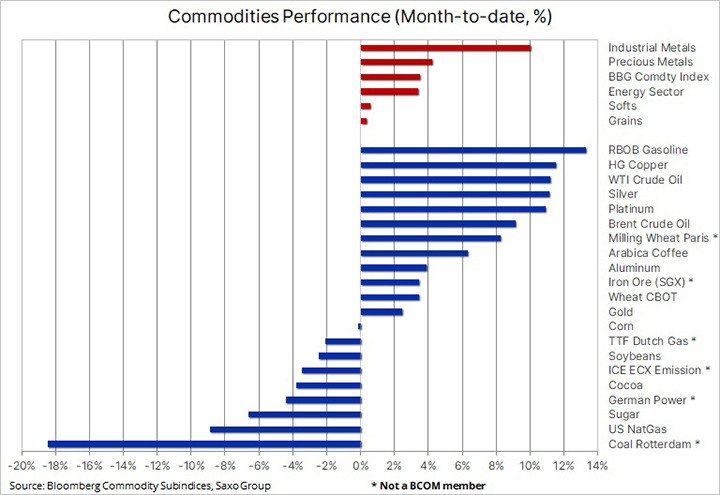

В последние пару недель вмененная волатильность валютных пар представляет собой несколько неоднозначную картину на фоне повышенной волатильности рискованных активов – в прошлую пятницу в преддверии выборов месячная волатильность EURUSD фактически достигла дна на уровне ниже 4,6%, что дает представление о том, насколько слабо рынок ожидал этого события. Когда пара EURUSD достигла нижней границы диапазона, она снова поднялась выше 4,9%, что является исторически очень низким уровнем. В других парах волатильность выросла больше: месячная пара USDJPY достигла своих июльских пиков на уровне чуть ниже 6%, после чего снова снизилась (данный показатель волатильности был всего на 5% меньше, чем неделю назад). Волатильность фунта стерлингов резко возросла. Как я упомянул на графике EURUSD ниже, ситуация, которая действительно может подорвать волатильность, заключатся в дальнейшем снижении риска, при котором доходность облигаций фактически остается на прежних уровнях или даже падает, что может снова изменить картину для трейдеров японской иеной. До тех пор валютный рынок чувствует себя довольно вяло, если не считать недавних движений фунта стерлингов и японской иены.

Вчера фунт стерлингов столкнулся с мощным сопротивлением и резко упал как по отношению к доллару, так и к евро, оставшись без ключевой поддержки. Я подозреваю, что главным фактором является общая чувствительность фунта стерлингов к склонности к риску, его уязвимости с точки зрения продолжающегося энергетического кризиса и цен на импортные товары. Также влияние оказывает непростая ситуация в экономике Великобритании, страдающей от ограничений производственных мощностей; несмотря на то, что вынужденные отпуска собираются отменить, все это может означать замедление темпов восстановления. Кроме того, правительство, похоже, настроено на то, чтобы закрепить бюджетный дисбаланс, то есть приблизить политику жесткой экономии. GBPUSD пробила ключевую область на 1,3600 и уже «присматривается» к 1,3500, – главному в 2019 и в 2020 годах уровню. EURGBP, в свою очередь, переломила умеренную реакцию на спад после выборов в Германии и вырвалась за пределы диапазона последних нескольких недель, значительно оторвавшись от уровня 0,8600. Пара торгуется вблизи 200-дневной скользящей средней (в нижнем диапазоне) впервые с начала января.

График: EURUSD – что происходит с динамикой?

Я подозреваю, что в последние несколько сессий существовало несколько драйверов приглушенной волатильности EURUSD, в отличие от других пар. Во-первых, рынок быстро преодолел слегка негативную реакцию на евро после выборов в Германии, по крайней мере, в EURGBP, где распродажа в понедельник сменилась вчерашним мощным ростом, обнулившим несколько недель диапазонных торгов. Во-вторых, акцент на росте доходности означает, что больше внимания уделяется продаже иены, а не евро, где она рассматривается как «зеркало» повышения процентов по казначейским облигациям США при более низкой бете. В то же время политика Японии по контролю над доходностью удерживает иену на самом низком уровне всякий раз, когда доходность растет. Таким образом, возникает вопрос о причинах продолжения распродажи EURUSD заметно ниже поддержки на 1,1664. Похоже, что это потребует дальнейшего существенного сокращения доли заемных средств. Это позволило бы как EURUSD, так и EURJPY оказаться под давлением и начать движение к структурной поддержке EURUSD, которая начинается с области 1,1500 и, возможно, заканчивается на существующем уровне поддержки на 1,1290 – 61,8% от всего восстановления с минимумов после пандемии до максимумов января. Для нейтрализации угрозы падения необходим сильный модуль настроений или разворот.

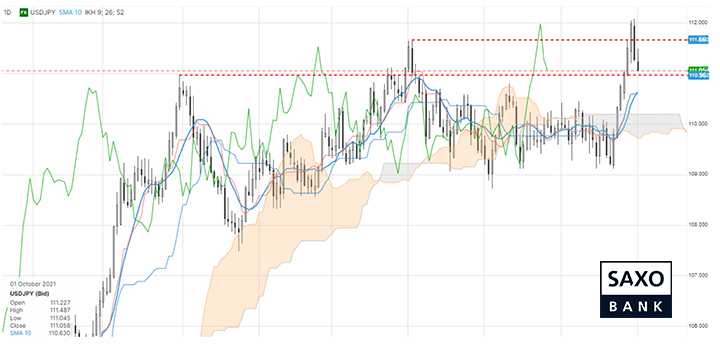

Японская ЛДП выбирает «безопасного» кандидата: гонка за лидерство в ЛДП Японии окончена, и фаворит среди партийных лидеров – Фумио Кишида – побеждает во втором туре у более прямолинейного и гораздо более популярного Таро Коно, который был бы более интересен как кандидат, выступающий против «абэномики» и политики Банка Японии. Это ограничивает потенциал политической динамики в Японии, поскольку Кишида рассматривается как кандидат на продолжение текущего курса. Иена сегодня быстро укрепилась скорее в результате консолидации доходности облигаций, чем из-за последствий голосования, поскольку мы ожидаем дальнейших политических драйверов в преддверии досрочных выборов, которые состоятся в течение двух месяцев.

Сенат попытается продвинуть меры по временному финансированию, чтобы избежать приостановления деятельности правительства: Сенат США намерен проголосовать сегодня по законопроекту о временном приостановлении потолка долга до 3 декабря. На этот раз законопроект не будет привязан к увеличению потолка долга, что оставляет без ответа два вопроса: удастся ли Конгрессу в конечном итоге поднять потолок долга и принять два законопроекта о колоссальных расходах – малый инфраструктурный пакет, одобренный Сенатом, но не одобренный Палатой представителей, и более крупный социально-климатический пакет на $3,5 триллиона.

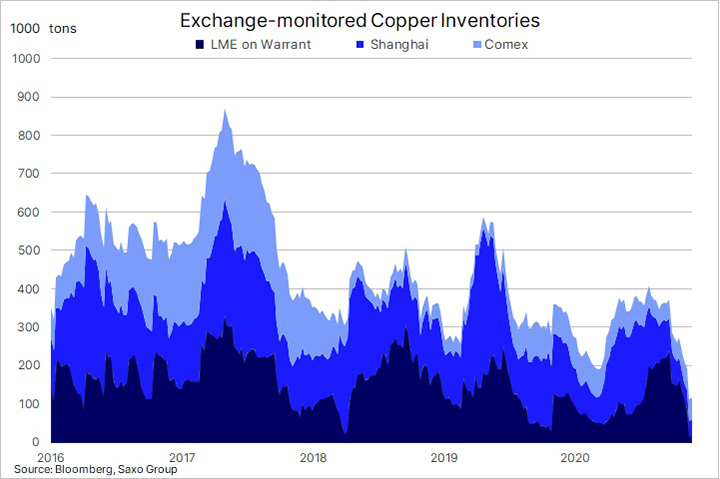

Китай сохраняет твердость юаня: учитывая политическую неопределенность в Китае, которая ведет к опасениям относительно замедления роста и сокращения международных ассигнований на китайские акции, можно предположить, что юань должен торговаться слабее, чем раньше; особенно с учетом того, что доллар был очень устойчив, а юань исторически допускал ослабление на фоне укрепления доллара, хоть и с более низкой бета по сравнению с другими валютами. Возможно, Китай удерживает свою валюту из общего стремления к стабильности в условиях значительных рыночных потрясений в последнее время, и чтобы избежать еще более сильного инфляционного воздействия высоких импортных цен на сырьевые товары. Это может происходить ввиду того, что страна пытается поддержать запасы энергоносителей в преддверии отопительного сезона. По какой-то причине отсутствие движения по USDCNH, вероятно, значительно снижает общую волатильность валютного рынка. Трехмесячная вменяемая волатильность USDCNH торгуется чуть выше 4% и, следовательно, находится в нижнем диапазон многолетнего коридора.

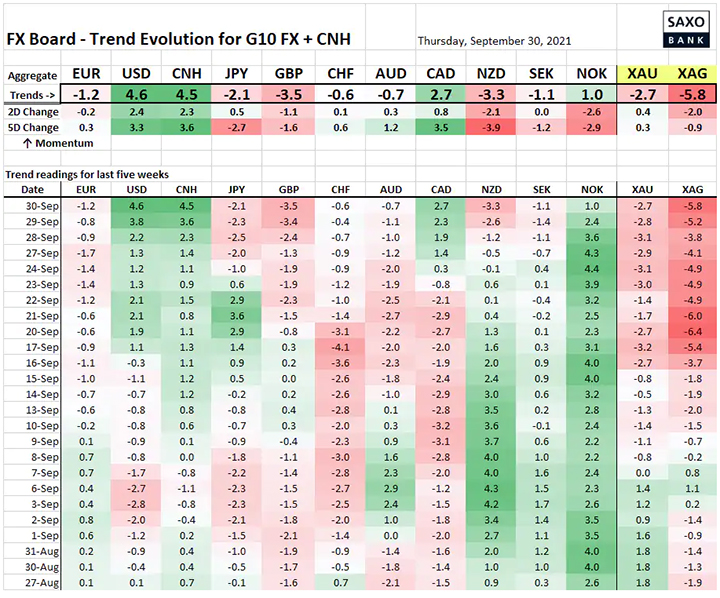

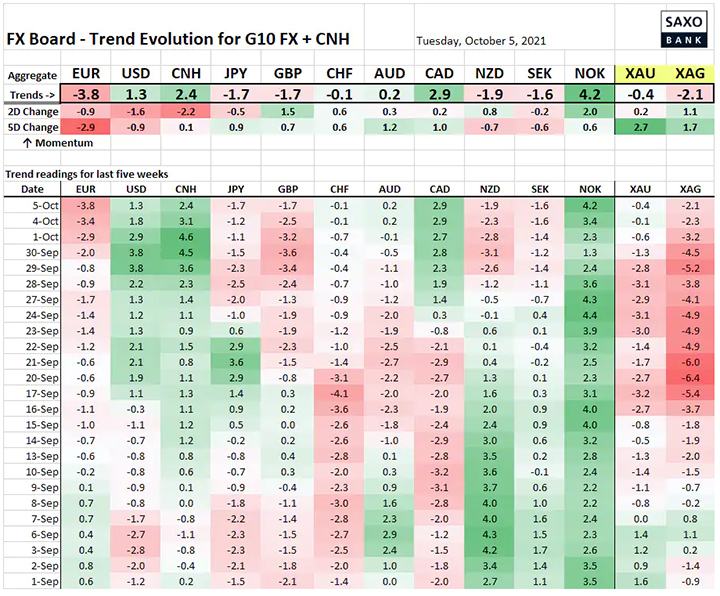

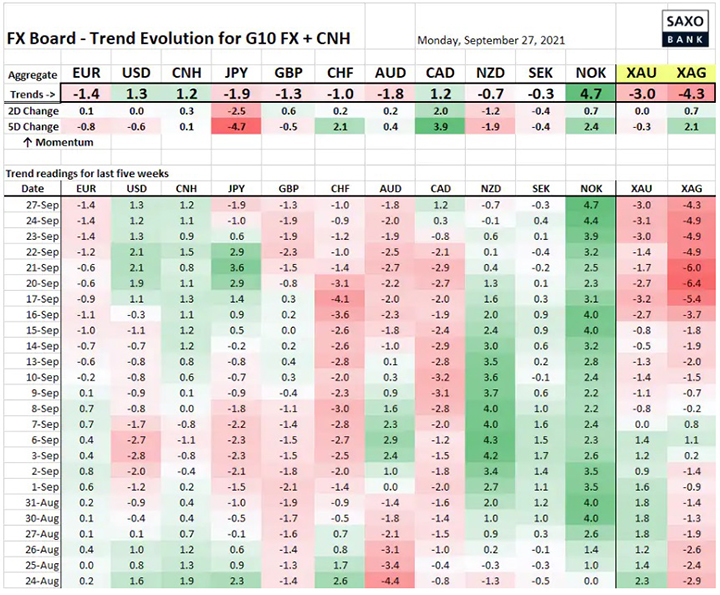

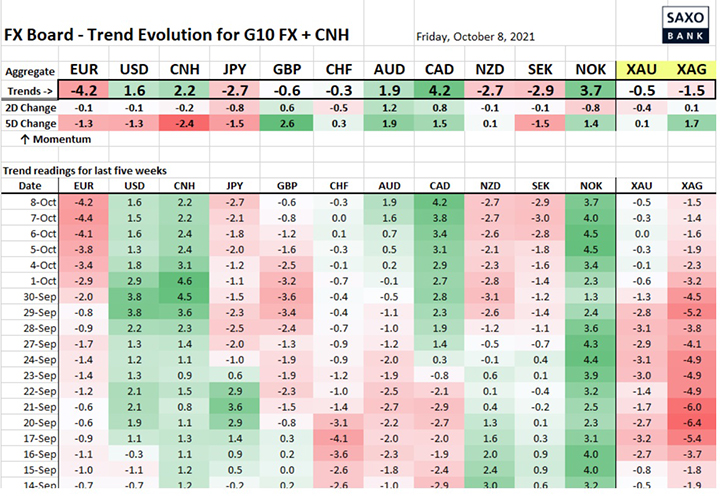

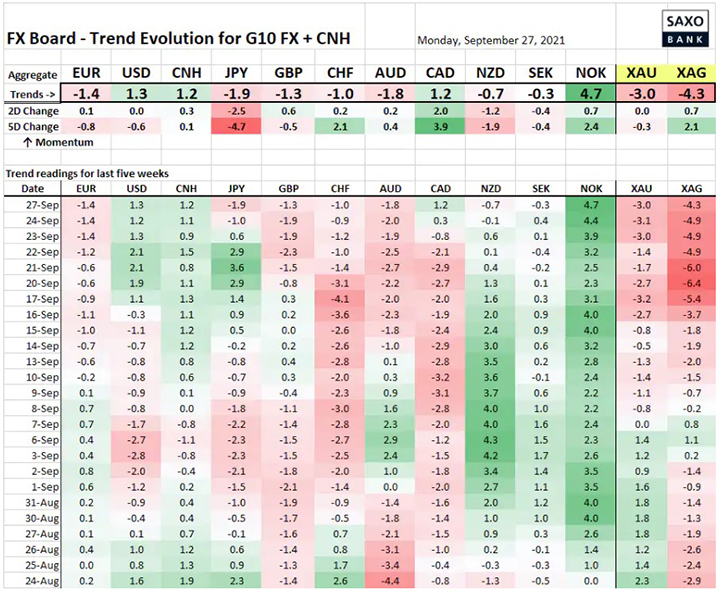

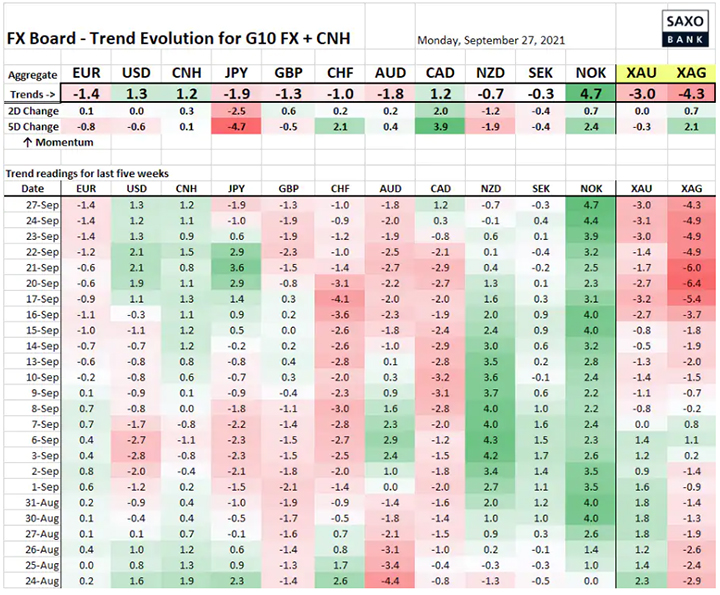

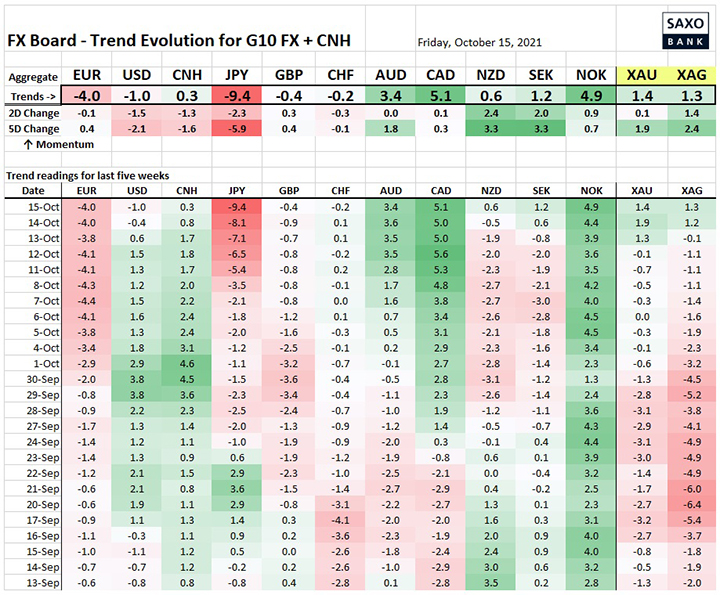

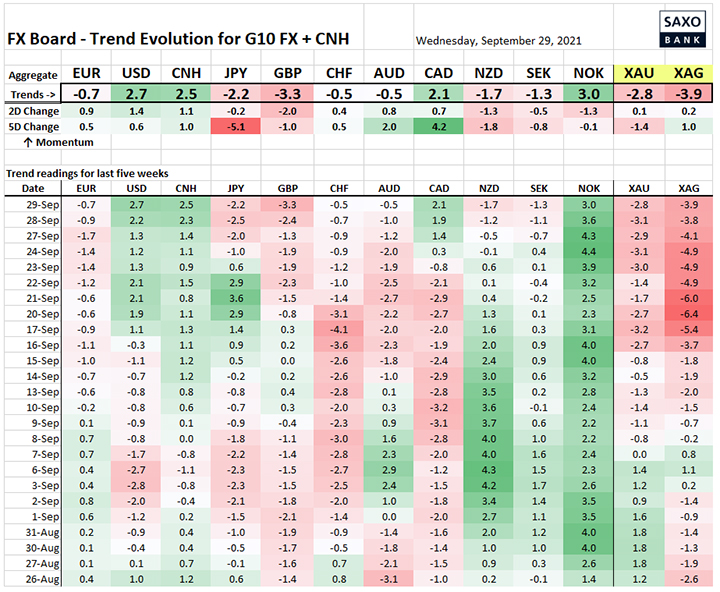

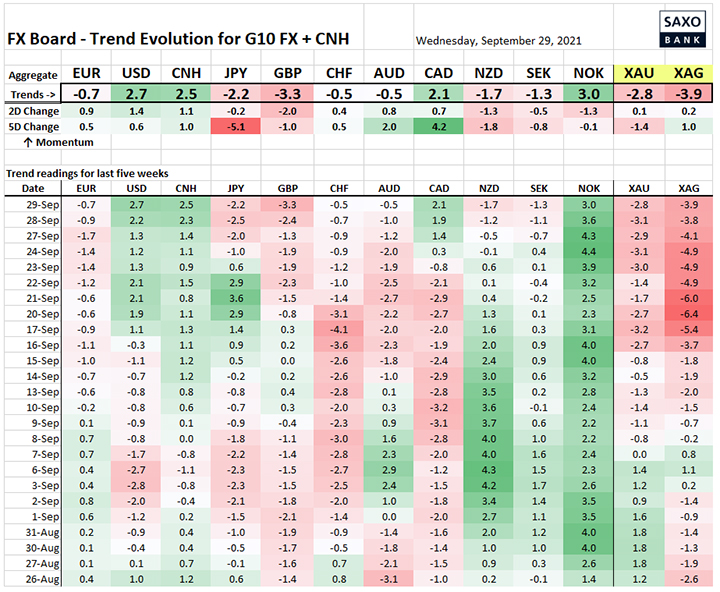

Таблица: Показатели силы и изменения трендов в валютах G10 и юане

Что особенно примечательно, так это покорное следование юаня за долларом США, учитывая его заметную силу в последнее время. Главным событием, отмеченным в других странах, является ускорение, хотя и умеренное, роста доллара США и явное ослабление фунта стерлингов. Сырьевые валюты находятся в боковом тренде из-за напряженности между негативным сопротивлением от настроя к риску и позитивных трендов, вызванных ростом цен.

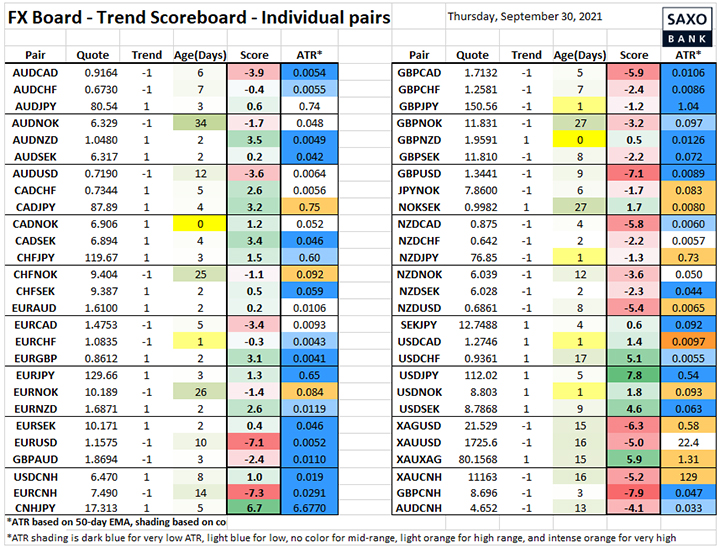

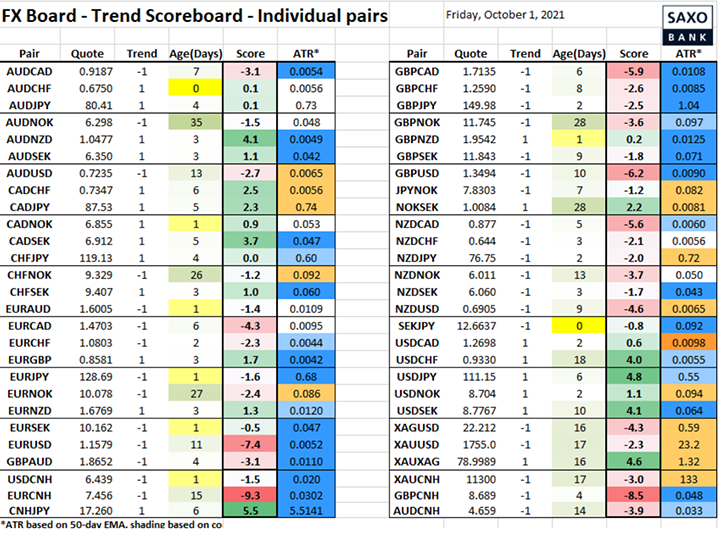

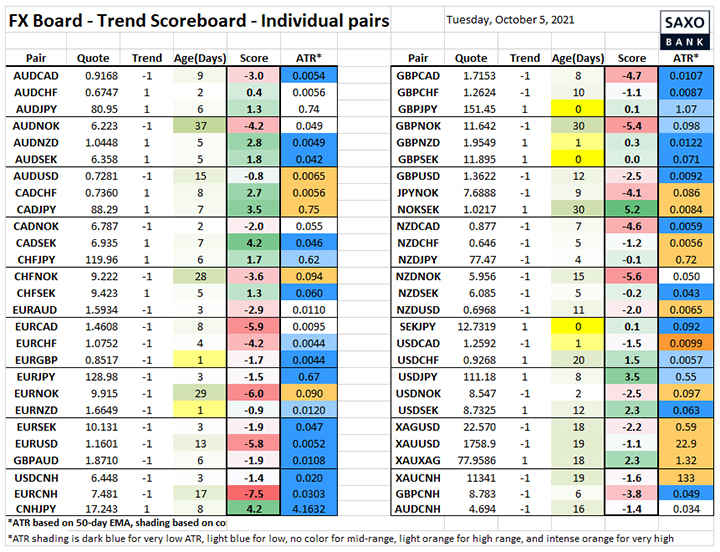

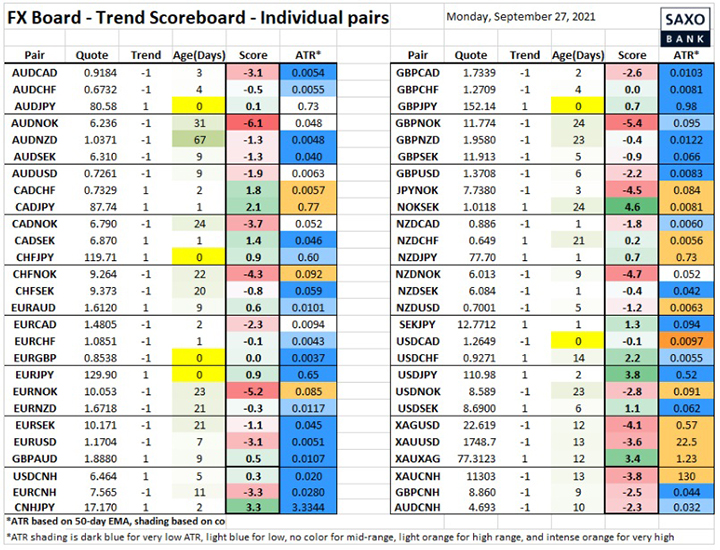

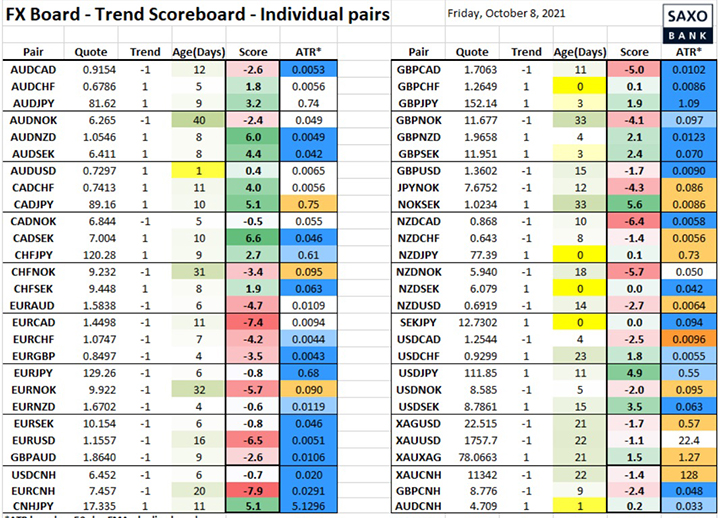

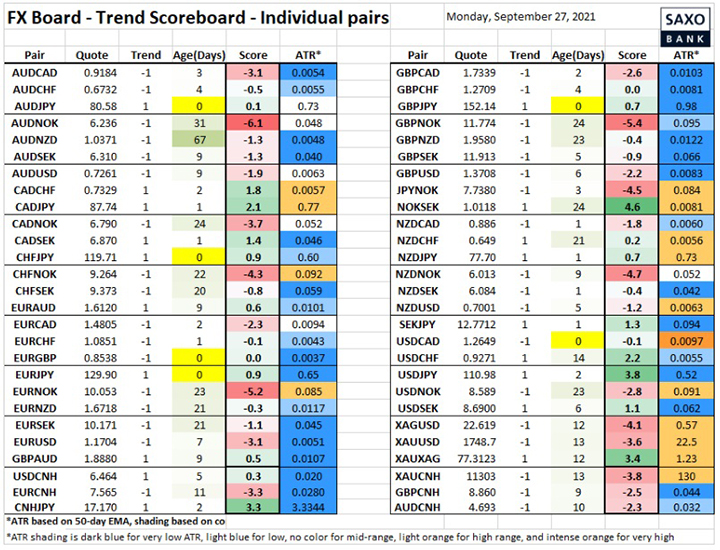

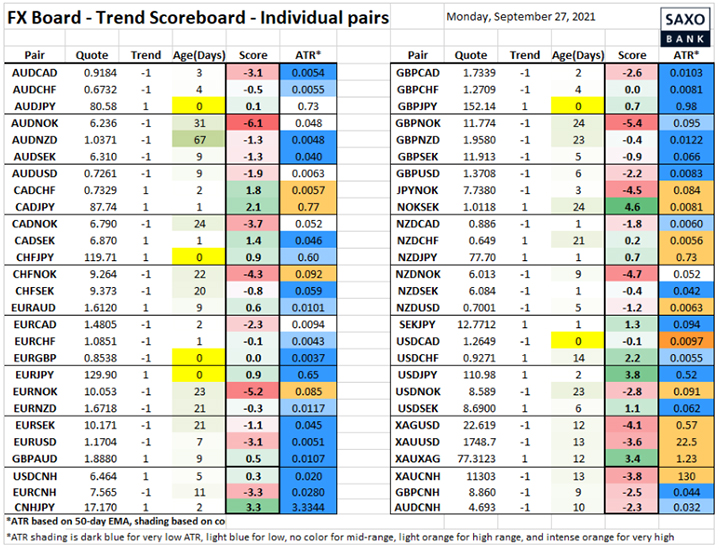

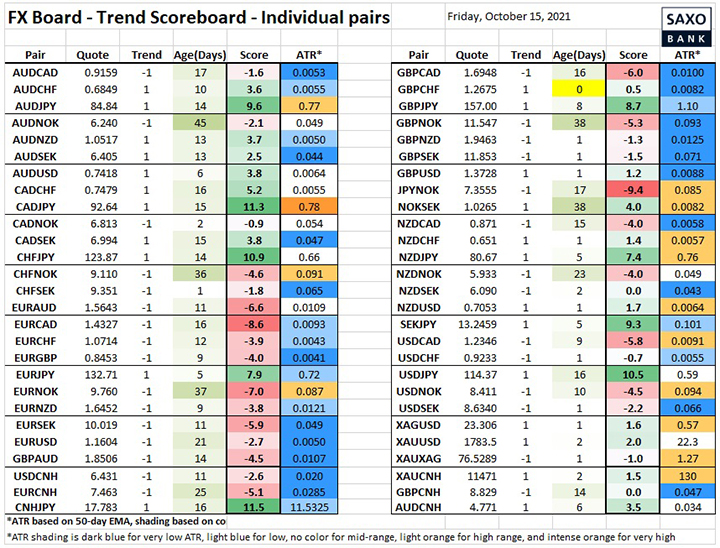

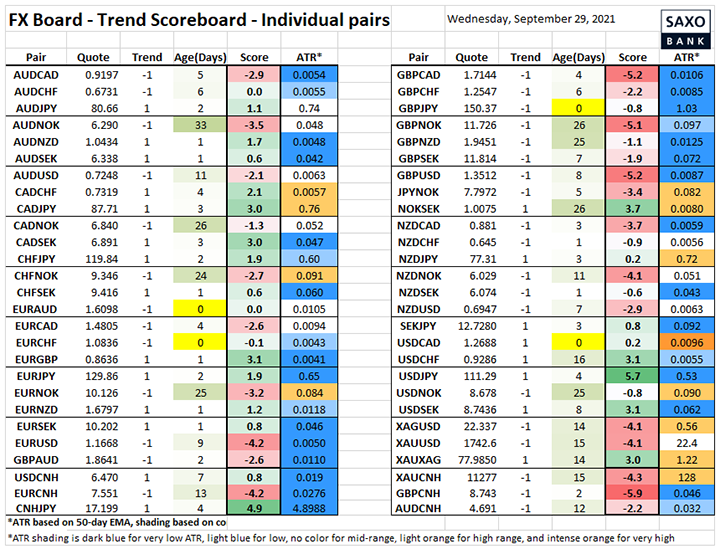

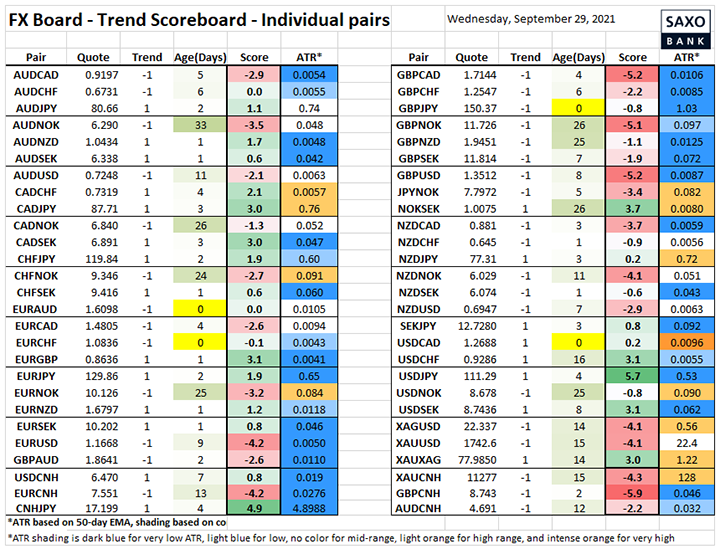

Таблица: Данные трендов по отдельным валютным парам

Обратите внимание на все еще низкие уровни волатильности для большинства валютных пар (голубой и особенно темно-синий цвет ячейки индикатора среднего истинного диапазона (ATR) указывает на низкую волатильность). Также обратите внимание, что USDCAD, возможно, вернется наверх, в то время как слабость фунта настолько выражена, что даже изменилась в отрицательную сторону по сравнению с также слабой иеной.

Джон Харди, главный валютный стратег Saxo Bank

https://www.home.saxo/ru-ru

В последние пару недель вмененная волатильность валютных пар представляет собой несколько неоднозначную картину на фоне повышенной волатильности рискованных активов – в прошлую пятницу в преддверии выборов месячная волатильность EURUSD фактически достигла дна на уровне ниже 4,6%, что дает представление о том, насколько слабо рынок ожидал этого события. Когда пара EURUSD достигла нижней границы диапазона, она снова поднялась выше 4,9%, что является исторически очень низким уровнем. В других парах волатильность выросла больше: месячная пара USDJPY достигла своих июльских пиков на уровне чуть ниже 6%, после чего снова снизилась (данный показатель волатильности был всего на 5% меньше, чем неделю назад). Волатильность фунта стерлингов резко возросла. Как я упомянул на графике EURUSD ниже, ситуация, которая действительно может подорвать волатильность, заключатся в дальнейшем снижении риска, при котором доходность облигаций фактически остается на прежних уровнях или даже падает, что может снова изменить картину для трейдеров японской иеной. До тех пор валютный рынок чувствует себя довольно вяло, если не считать недавних движений фунта стерлингов и японской иены.

Вчера фунт стерлингов столкнулся с мощным сопротивлением и резко упал как по отношению к доллару, так и к евро, оставшись без ключевой поддержки. Я подозреваю, что главным фактором является общая чувствительность фунта стерлингов к склонности к риску, его уязвимости с точки зрения продолжающегося энергетического кризиса и цен на импортные товары. Также влияние оказывает непростая ситуация в экономике Великобритании, страдающей от ограничений производственных мощностей; несмотря на то, что вынужденные отпуска собираются отменить, все это может означать замедление темпов восстановления. Кроме того, правительство, похоже, настроено на то, чтобы закрепить бюджетный дисбаланс, то есть приблизить политику жесткой экономии. GBPUSD пробила ключевую область на 1,3600 и уже «присматривается» к 1,3500, – главному в 2019 и в 2020 годах уровню. EURGBP, в свою очередь, переломила умеренную реакцию на спад после выборов в Германии и вырвалась за пределы диапазона последних нескольких недель, значительно оторвавшись от уровня 0,8600. Пара торгуется вблизи 200-дневной скользящей средней (в нижнем диапазоне) впервые с начала января.

График: EURUSD – что происходит с динамикой?

Я подозреваю, что в последние несколько сессий существовало несколько драйверов приглушенной волатильности EURUSD, в отличие от других пар. Во-первых, рынок быстро преодолел слегка негативную реакцию на евро после выборов в Германии, по крайней мере, в EURGBP, где распродажа в понедельник сменилась вчерашним мощным ростом, обнулившим несколько недель диапазонных торгов. Во-вторых, акцент на росте доходности означает, что больше внимания уделяется продаже иены, а не евро, где она рассматривается как «зеркало» повышения процентов по казначейским облигациям США при более низкой бете. В то же время политика Японии по контролю над доходностью удерживает иену на самом низком уровне всякий раз, когда доходность растет. Таким образом, возникает вопрос о причинах продолжения распродажи EURUSD заметно ниже поддержки на 1,1664. Похоже, что это потребует дальнейшего существенного сокращения доли заемных средств. Это позволило бы как EURUSD, так и EURJPY оказаться под давлением и начать движение к структурной поддержке EURUSD, которая начинается с области 1,1500 и, возможно, заканчивается на существующем уровне поддержки на 1,1290 – 61,8% от всего восстановления с минимумов после пандемии до максимумов января. Для нейтрализации угрозы падения необходим сильный модуль настроений или разворот.

Японская ЛДП выбирает «безопасного» кандидата: гонка за лидерство в ЛДП Японии окончена, и фаворит среди партийных лидеров – Фумио Кишида – побеждает во втором туре у более прямолинейного и гораздо более популярного Таро Коно, который был бы более интересен как кандидат, выступающий против «абэномики» и политики Банка Японии. Это ограничивает потенциал политической динамики в Японии, поскольку Кишида рассматривается как кандидат на продолжение текущего курса. Иена сегодня быстро укрепилась скорее в результате консолидации доходности облигаций, чем из-за последствий голосования, поскольку мы ожидаем дальнейших политических драйверов в преддверии досрочных выборов, которые состоятся в течение двух месяцев.

Сенат попытается продвинуть меры по временному финансированию, чтобы избежать приостановления деятельности правительства: Сенат США намерен проголосовать сегодня по законопроекту о временном приостановлении потолка долга до 3 декабря. На этот раз законопроект не будет привязан к увеличению потолка долга, что оставляет без ответа два вопроса: удастся ли Конгрессу в конечном итоге поднять потолок долга и принять два законопроекта о колоссальных расходах – малый инфраструктурный пакет, одобренный Сенатом, но не одобренный Палатой представителей, и более крупный социально-климатический пакет на $3,5 триллиона.

Китай сохраняет твердость юаня: учитывая политическую неопределенность в Китае, которая ведет к опасениям относительно замедления роста и сокращения международных ассигнований на китайские акции, можно предположить, что юань должен торговаться слабее, чем раньше; особенно с учетом того, что доллар был очень устойчив, а юань исторически допускал ослабление на фоне укрепления доллара, хоть и с более низкой бета по сравнению с другими валютами. Возможно, Китай удерживает свою валюту из общего стремления к стабильности в условиях значительных рыночных потрясений в последнее время, и чтобы избежать еще более сильного инфляционного воздействия высоких импортных цен на сырьевые товары. Это может происходить ввиду того, что страна пытается поддержать запасы энергоносителей в преддверии отопительного сезона. По какой-то причине отсутствие движения по USDCNH, вероятно, значительно снижает общую волатильность валютного рынка. Трехмесячная вменяемая волатильность USDCNH торгуется чуть выше 4% и, следовательно, находится в нижнем диапазон многолетнего коридора.

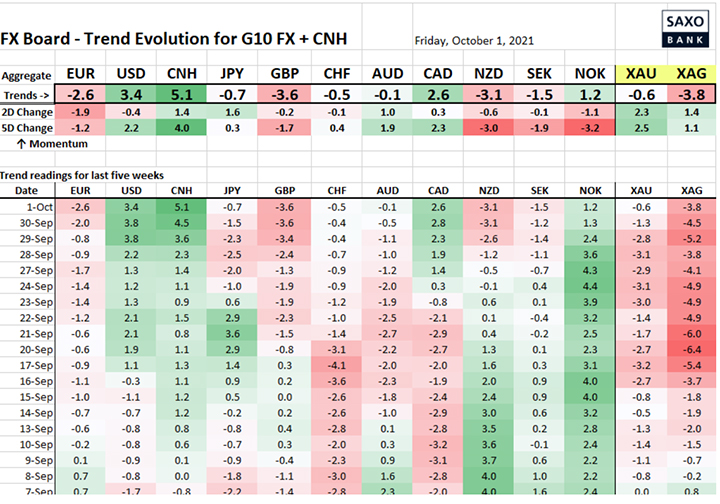

Таблица: Показатели силы и изменения трендов в валютах G10 и юане

Что особенно примечательно, так это покорное следование юаня за долларом США, учитывая его заметную силу в последнее время. Главным событием, отмеченным в других странах, является ускорение, хотя и умеренное, роста доллара США и явное ослабление фунта стерлингов. Сырьевые валюты находятся в боковом тренде из-за напряженности между негативным сопротивлением от настроя к риску и позитивных трендов, вызванных ростом цен.

Таблица: Данные трендов по отдельным валютным парам

Обратите внимание на все еще низкие уровни волатильности для большинства валютных пар (голубой и особенно темно-синий цвет ячейки индикатора среднего истинного диапазона (ATR) указывает на низкую волатильность). Также обратите внимание, что USDCAD, возможно, вернется наверх, в то время как слабость фунта настолько выражена, что даже изменилась в отрицательную сторону по сравнению с также слабой иеной.

Джон Харди, главный валютный стратег Saxo Bank

https://www.home.saxo/ru-ru