Saxo Bank

Компания Saxo Bank

- Сообщения

- 246

- Реакции

- 0

- Возраст

- 42

Перспективы фискального стимулирования в США под вопросом

Доллар США не может выбрать направление: казначейские облигации скачут туда-сюда, а пара EUR/USD колеблется у критического уровня сопротивления – больше за счет укрепления евро, чем в связи с долларовыми факторами. Повышается риск сокращения фискального стимулирования в США на предстоящие месяцы, что может негативно повлиять на доллар.

Главные торговые темы: масштабы фискального стимулирования в США под вопросом. Пора ли входить в шорты по USD? Что с фунтом стерлингов?

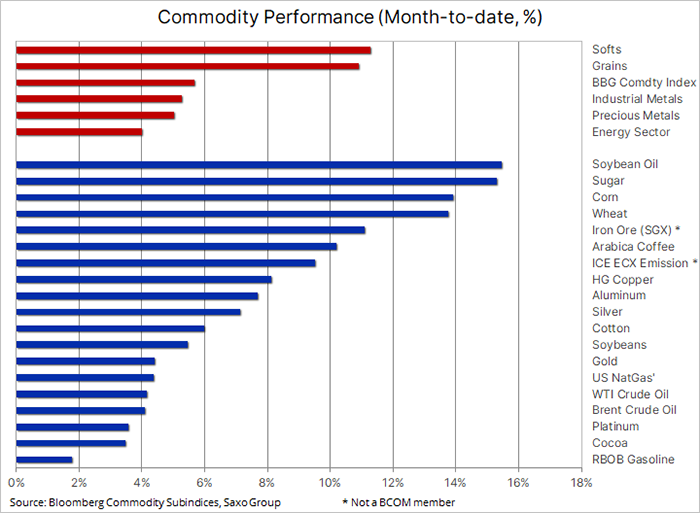

Пары EUR/USD и USD/JPY вчера и сегодня ночью подходили к ключевым уровням поддержки по доллару, но в основном это обусловлено не самим долларом, а соответственно евро и иеной. В последние торговые дни наблюдается противопоставление валют с отрицательной доходностью, которые поддержаны консолидацией доходности облигаций, и «сырьевых» валют, слабеющих из-за того, что рефляционная тема на сырьевых рынках ослабла, ухудшив рисковые настроения.

Самые интересные технически ситуации можно увидеть в некоторых сырьевых валютах относительно USD, JPY и даже EUR, как показано в сегодняшнем подкасте Saxo Market Call. Пара EUR/AUD сегодня сделала попытку прорвать область поддержки 1,5600 и выше – нужно посмотреть, как она закроет неделю и что будет в начале следующей. Ниже приведены кое-какие мысли насчет USD/CAD. Тем временем попытка ралли JPY, мягко говоря, терпит трудности, со вчерашнего дня валюта движется разнонаправленно.

В том же подкасте я говорил о событии, которое ставит под серьезную угрозу масштабы фискальных трат в США, в том числе предлагаемого Байденом пакета инфраструктурного развития. Сенатор-демократ Джо Манчин вчера объявил, что не поддержит ни отмену права на затягивание слушаний в Сенате, ни дальнейшие крупные траты, пока не будут направлены более серьезные усилия на переговоры с республиканцами. Свою позицию он обосновал тем, что видел беспорядки на Капитолийском холме 6 января, и резонно указал, что непродуктивно решать все вопросы чисто партийным голосованием.

Надо отметить, что этот сенатор – необычно консервативный демократ, и он представляет штат, один из наиболее склонных к поддержке Трампа и республиканцев, а в ноябре следующего года ему предстоят выборы. Сенатор Манчин – настоящий «делатель королей», он может сдержать весь потенциал фискальных трат байденовской администрации, хотя вряд ли он захочет сдерживать его долго, особенно в отношении инфраструктуры, для которой он сам громко поддерживал щедрые расходы.

Но как будет выглядеть второе полугодие, если возникнет политический пат и перспектива мощных фискальных импульсов погаснет? Вероятно, это будет плохо для доллара США, если доходности облигаций продолжат снижаться, а ФРС добавит «голубиных» ориентировок. Вся эта история с Манчином добавляется к другим опасениям, которые я отметил вчера: к намерению администрации Байдена компенсировать инфраструктурные траты новыми налогами и к предложению Джанет Йеллен о введении глобального минимума корпоративных налогов.

Что касается широкого рынка, я в сомнениях: то ли ждать еще одной консолидации в валютах, связанных с рефляцияй (CAD, NZD, AUD и даже NOK) и только тогда входить в шорт по USD, то ли для этого уже пришло время, учитывая почти три недели нерешительности доллара по отношению к этим валютам. Насчет опционов: интересным вариантом для начала кажется долгосрочный колл по GBP/USD. Эта пара может пригодиться даже для спотовой покупки, если закроется сегодня выше 1,3750. Короткая позиция по EUR/GBP – гораздо более интересное предложение после уверенного восстановления этой пары; стоп можно поставить где-нибудь около 0,8750.

График: USD/CAD

USD/CAD – пример пары сырьевой валюты с валютой G3 – находится на перепутье в ожидании мартовского отчета о занятости в Канаде. Индекс деловой активности PMI от Ivey за март чуть недобрал до рекорда, показав ошеломительные 72,9 вслед за индексами ISM в США, несмотря на сильное отставание вакцинации в Канаде по сравнению с южным соседом. Однако признаки исчерпания тренда и попадание нефти в ценовой канал привели USD/CAD к откату после мартовского снижения до 1,2400 и даже ниже. Здесь можно найти искаженную фигуру «обратные голова и плечи» с наклонной горловиной немного выше 1,2600.

Если на рынке сейчас возобладают опасения насчет фискального стимулирования в США, то «сырьевым» долларам грозит новая консолидация перед выходом на уровни поддержки где-то ниже. Прорыв сопротивления в данной паре введет в игру важнейшую область 1,3000.

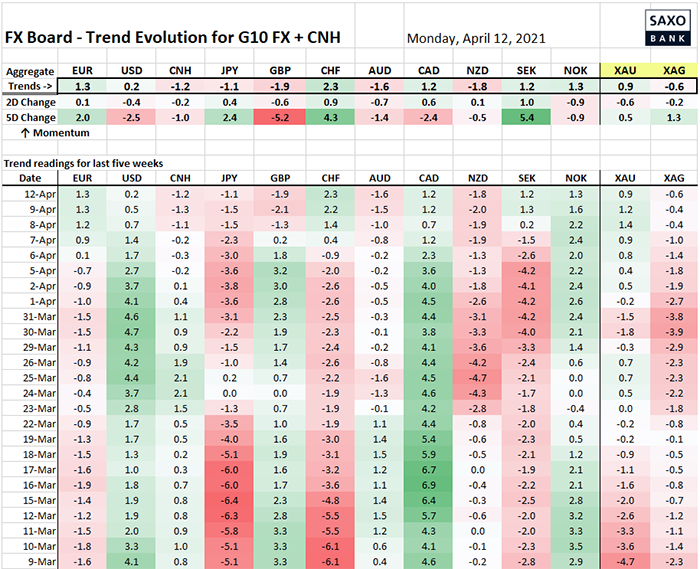

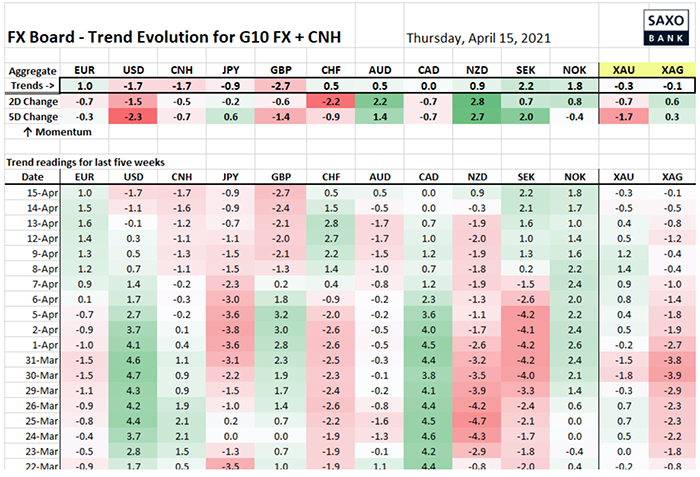

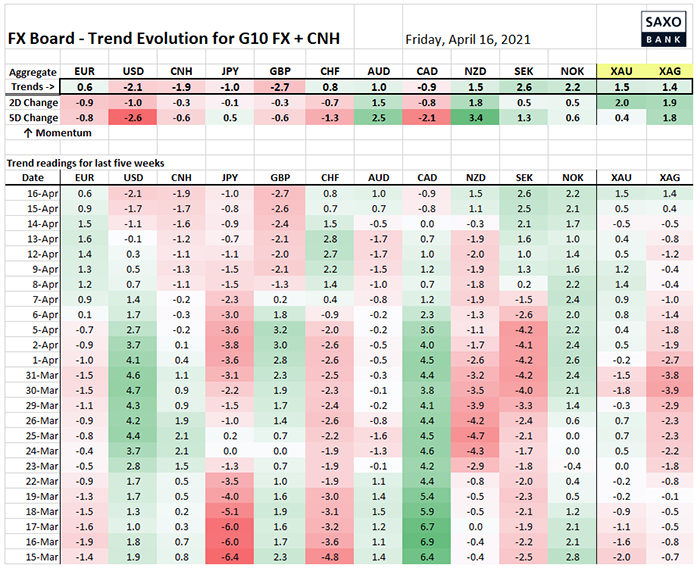

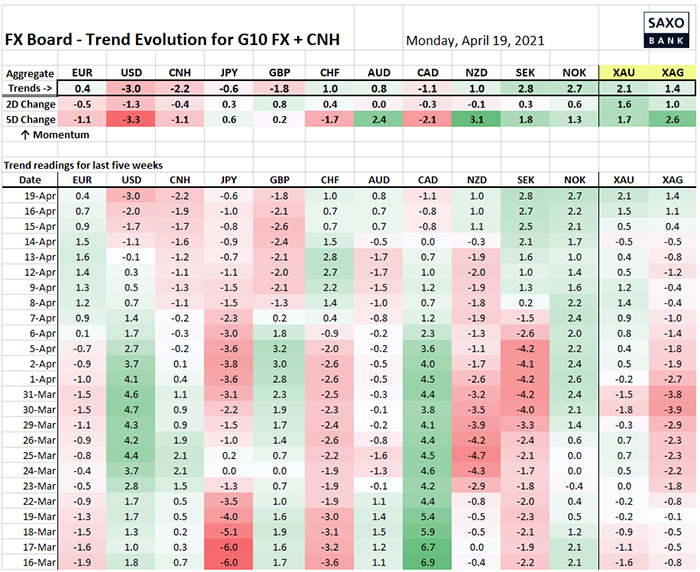

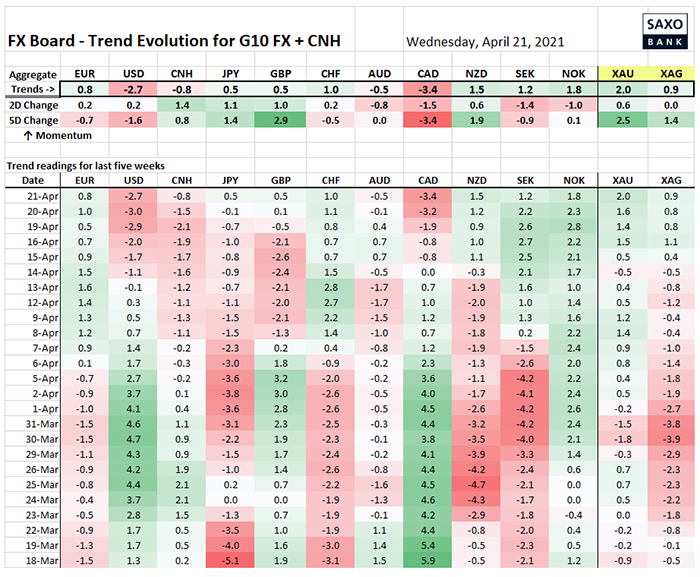

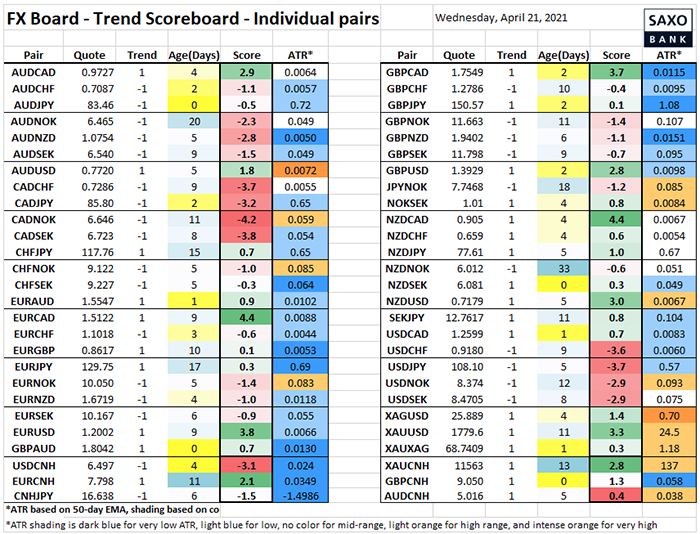

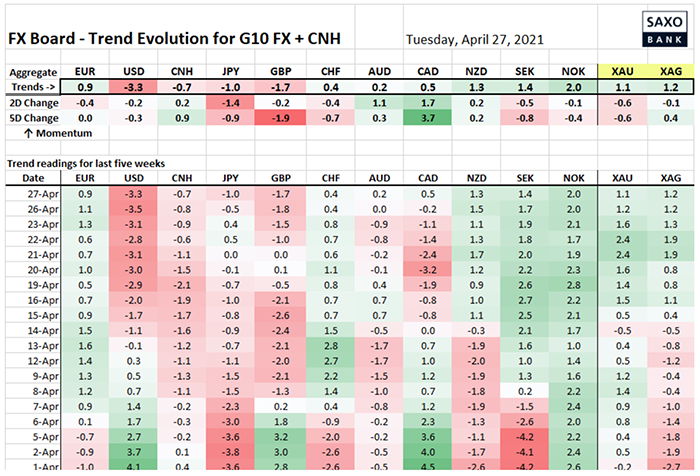

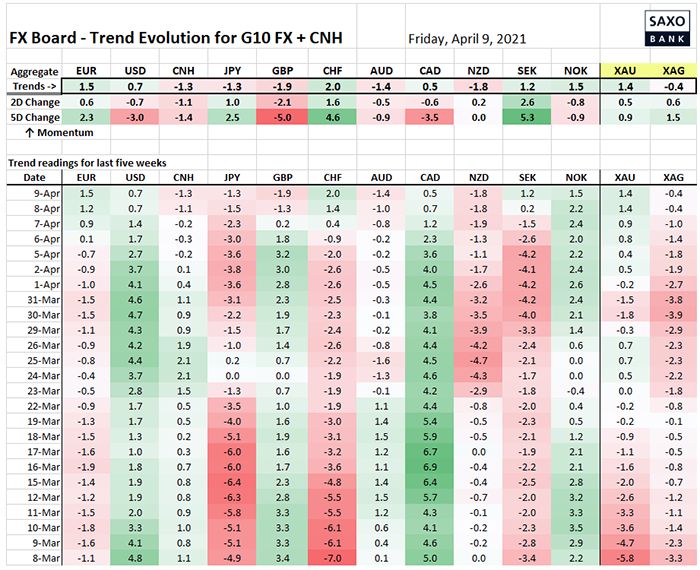

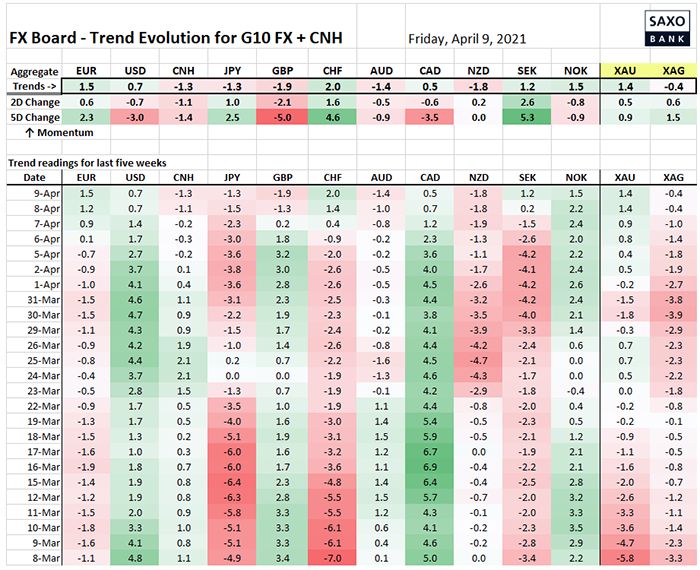

Таблица: Показатели силы и изменения трендов в валютах G10 и юане

Сила тренда USD близится к переходу в отрицательную зону, а распродажа фунта стерлингов уже увела его туда. Однако нужно помнить, что долгосрочный восходящий тренд в GBP практически не пострадал, так что ждем появления поддержки в ключевых парах. Наблюдаем также намечающиеся тренды в EUR, CHF и даже в SEK: только ли это следствие консолидации в казначейских облигациях США или нечто, что продолжится в предстоящие недели? На следующей неделе аукционы по «трежерис» и много экономических данных.

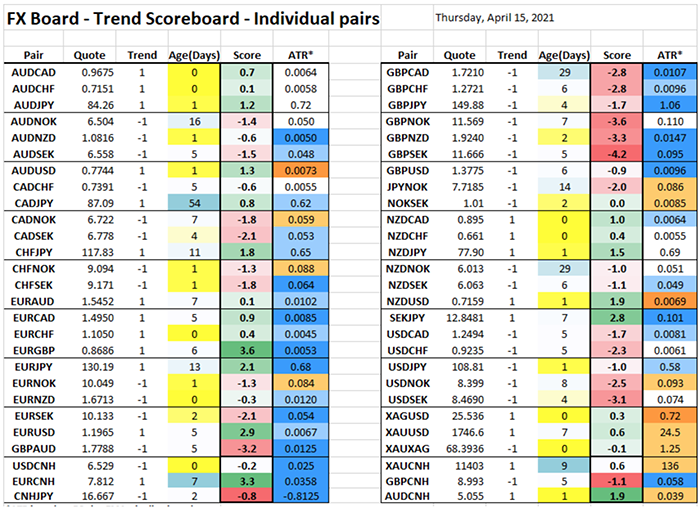

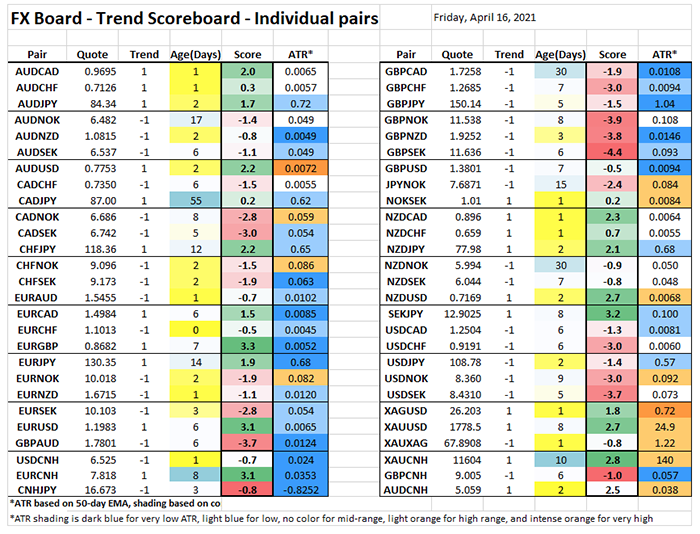

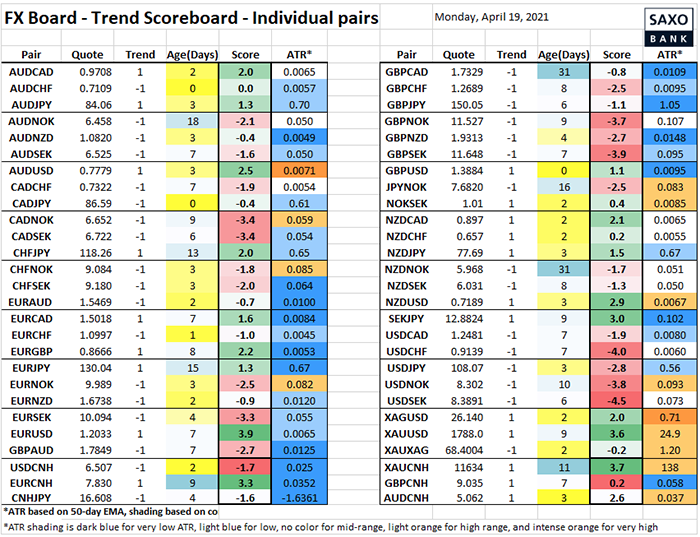

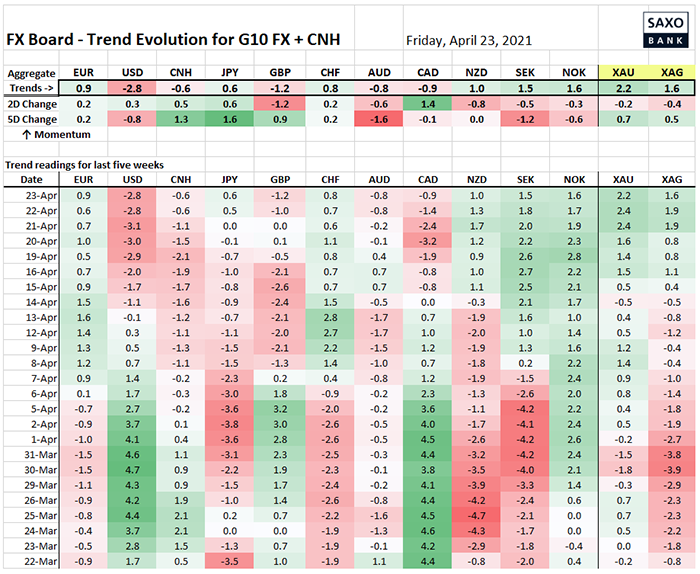

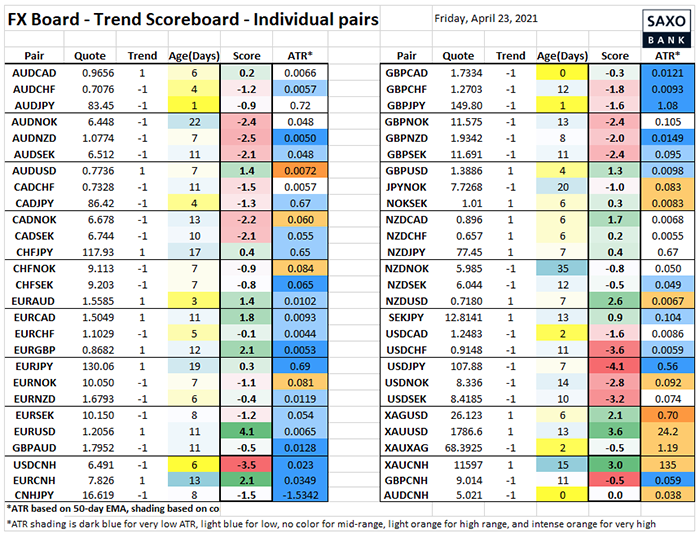

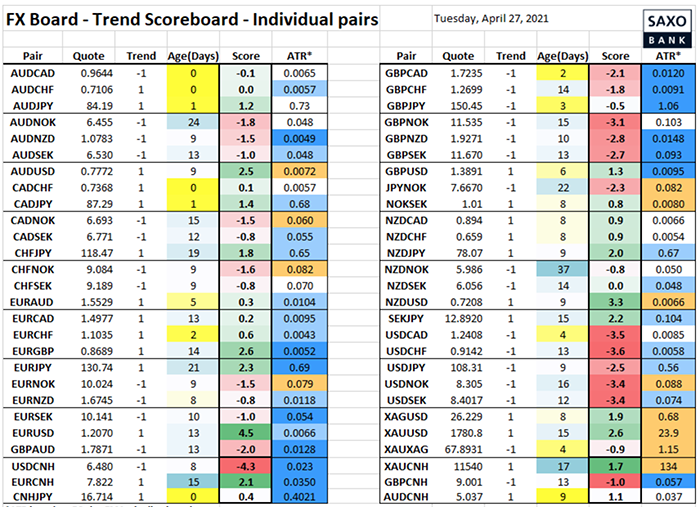

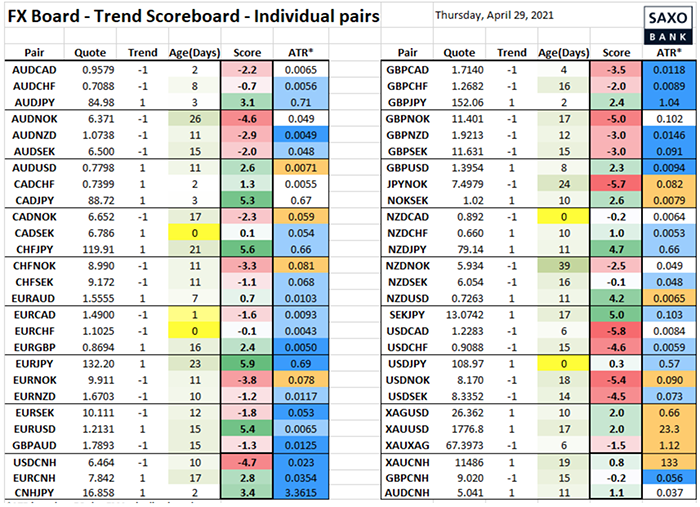

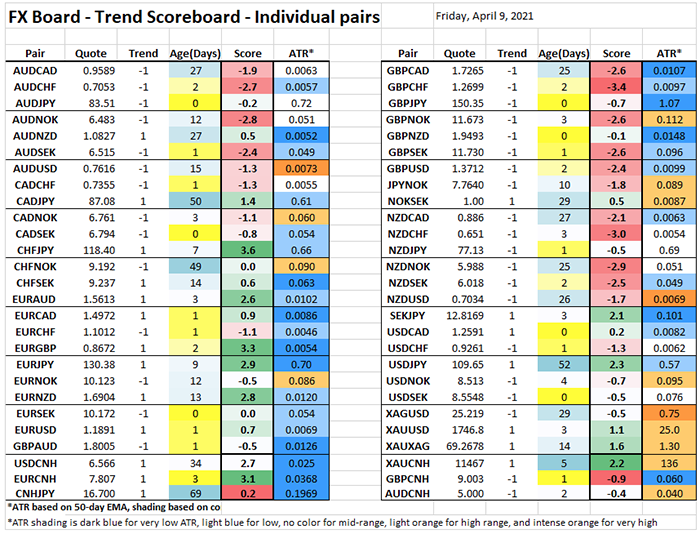

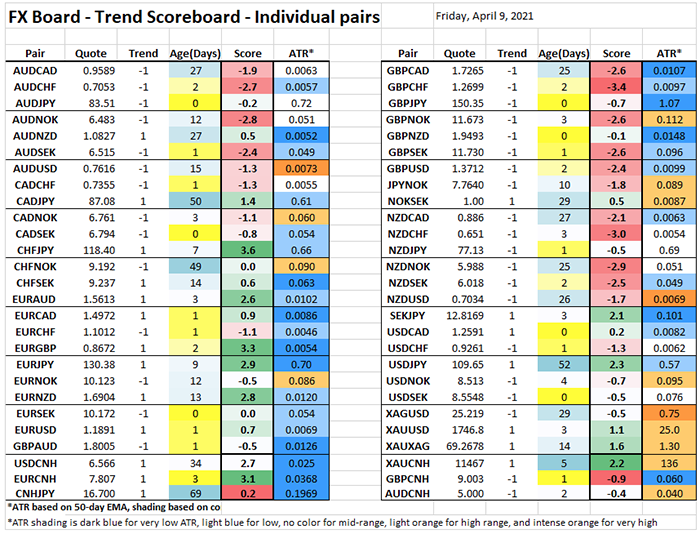

Таблица: Данные по отдельным валютным парам

Здесь приведены показатели для ряда важных пар среди валют G10, а также юаня и драгоценных металлов. Заметим обилие «синих» значений индикатора ATR – это означает нижние 10% его диапазона за последние 1000 торговых дней.

Джон Харди, главный валютный стратег Saxo Bank

https://www.home.saxo/ru-ru

Доллар США не может выбрать направление: казначейские облигации скачут туда-сюда, а пара EUR/USD колеблется у критического уровня сопротивления – больше за счет укрепления евро, чем в связи с долларовыми факторами. Повышается риск сокращения фискального стимулирования в США на предстоящие месяцы, что может негативно повлиять на доллар.

Главные торговые темы: масштабы фискального стимулирования в США под вопросом. Пора ли входить в шорты по USD? Что с фунтом стерлингов?

Пары EUR/USD и USD/JPY вчера и сегодня ночью подходили к ключевым уровням поддержки по доллару, но в основном это обусловлено не самим долларом, а соответственно евро и иеной. В последние торговые дни наблюдается противопоставление валют с отрицательной доходностью, которые поддержаны консолидацией доходности облигаций, и «сырьевых» валют, слабеющих из-за того, что рефляционная тема на сырьевых рынках ослабла, ухудшив рисковые настроения.

Самые интересные технически ситуации можно увидеть в некоторых сырьевых валютах относительно USD, JPY и даже EUR, как показано в сегодняшнем подкасте Saxo Market Call. Пара EUR/AUD сегодня сделала попытку прорвать область поддержки 1,5600 и выше – нужно посмотреть, как она закроет неделю и что будет в начале следующей. Ниже приведены кое-какие мысли насчет USD/CAD. Тем временем попытка ралли JPY, мягко говоря, терпит трудности, со вчерашнего дня валюта движется разнонаправленно.

В том же подкасте я говорил о событии, которое ставит под серьезную угрозу масштабы фискальных трат в США, в том числе предлагаемого Байденом пакета инфраструктурного развития. Сенатор-демократ Джо Манчин вчера объявил, что не поддержит ни отмену права на затягивание слушаний в Сенате, ни дальнейшие крупные траты, пока не будут направлены более серьезные усилия на переговоры с республиканцами. Свою позицию он обосновал тем, что видел беспорядки на Капитолийском холме 6 января, и резонно указал, что непродуктивно решать все вопросы чисто партийным голосованием.

Надо отметить, что этот сенатор – необычно консервативный демократ, и он представляет штат, один из наиболее склонных к поддержке Трампа и республиканцев, а в ноябре следующего года ему предстоят выборы. Сенатор Манчин – настоящий «делатель королей», он может сдержать весь потенциал фискальных трат байденовской администрации, хотя вряд ли он захочет сдерживать его долго, особенно в отношении инфраструктуры, для которой он сам громко поддерживал щедрые расходы.

Но как будет выглядеть второе полугодие, если возникнет политический пат и перспектива мощных фискальных импульсов погаснет? Вероятно, это будет плохо для доллара США, если доходности облигаций продолжат снижаться, а ФРС добавит «голубиных» ориентировок. Вся эта история с Манчином добавляется к другим опасениям, которые я отметил вчера: к намерению администрации Байдена компенсировать инфраструктурные траты новыми налогами и к предложению Джанет Йеллен о введении глобального минимума корпоративных налогов.

Что касается широкого рынка, я в сомнениях: то ли ждать еще одной консолидации в валютах, связанных с рефляцияй (CAD, NZD, AUD и даже NOK) и только тогда входить в шорт по USD, то ли для этого уже пришло время, учитывая почти три недели нерешительности доллара по отношению к этим валютам. Насчет опционов: интересным вариантом для начала кажется долгосрочный колл по GBP/USD. Эта пара может пригодиться даже для спотовой покупки, если закроется сегодня выше 1,3750. Короткая позиция по EUR/GBP – гораздо более интересное предложение после уверенного восстановления этой пары; стоп можно поставить где-нибудь около 0,8750.

График: USD/CAD

USD/CAD – пример пары сырьевой валюты с валютой G3 – находится на перепутье в ожидании мартовского отчета о занятости в Канаде. Индекс деловой активности PMI от Ivey за март чуть недобрал до рекорда, показав ошеломительные 72,9 вслед за индексами ISM в США, несмотря на сильное отставание вакцинации в Канаде по сравнению с южным соседом. Однако признаки исчерпания тренда и попадание нефти в ценовой канал привели USD/CAD к откату после мартовского снижения до 1,2400 и даже ниже. Здесь можно найти искаженную фигуру «обратные голова и плечи» с наклонной горловиной немного выше 1,2600.

Если на рынке сейчас возобладают опасения насчет фискального стимулирования в США, то «сырьевым» долларам грозит новая консолидация перед выходом на уровни поддержки где-то ниже. Прорыв сопротивления в данной паре введет в игру важнейшую область 1,3000.

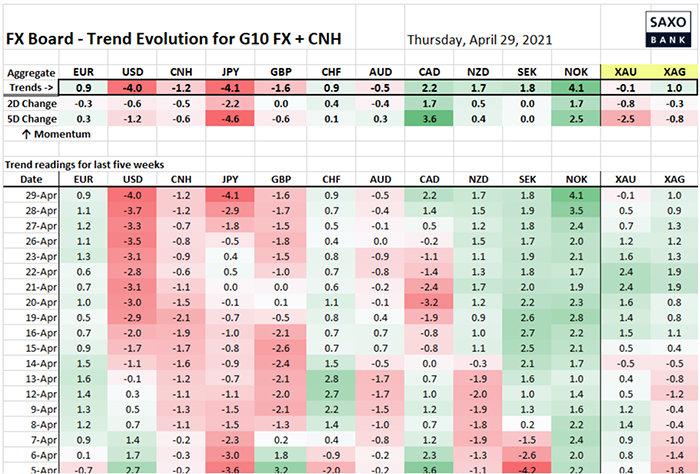

Таблица: Показатели силы и изменения трендов в валютах G10 и юане

Сила тренда USD близится к переходу в отрицательную зону, а распродажа фунта стерлингов уже увела его туда. Однако нужно помнить, что долгосрочный восходящий тренд в GBP практически не пострадал, так что ждем появления поддержки в ключевых парах. Наблюдаем также намечающиеся тренды в EUR, CHF и даже в SEK: только ли это следствие консолидации в казначейских облигациях США или нечто, что продолжится в предстоящие недели? На следующей неделе аукционы по «трежерис» и много экономических данных.

Таблица: Данные по отдельным валютным парам

Здесь приведены показатели для ряда важных пар среди валют G10, а также юаня и драгоценных металлов. Заметим обилие «синих» значений индикатора ATR – это означает нижние 10% его диапазона за последние 1000 торговых дней.

Джон Харди, главный валютный стратег Saxo Bank

https://www.home.saxo/ru-ru