Saxo Bank

Компания Saxo Bank

- Сообщения

- 246

- Реакции

- 0

- Возраст

- 42

Иена и швейцарский франк расходятся. Что определяет направление движения доллара?

Краткое описание: вчерашний день, похоже, продемонстрировал, что «ястребиная» позиция ФРС на периферии отразится на долларе только в случае ослабления настроений в отношении риска, поскольку американская валюта в целом проигнорировала отчет о занятости в США, который повлиял на повышение ставки ФРС в пятницу. Вчера же доллар вырос на фоне сильной волны неприятия риска, которая затем сменилась на противоположную в течение дня. Что касается других тем – мы наблюдаем укрепление японской йены, в то время как швейцарский франк колеблется и демонстрирует интересные контрасты.

Доллар реагирует на доходность только в том случае, когда риск-настроения реагируют на страх

В пятницу отчет о занятости в США показал, что экономика страны находится в состоянии практически полной занятости (низкий рост числа рабочих мест в сочетании с резким снижением уровня безработицы и более высоким, чем ожидалось, ростом доходов), но доллар США в значительной степени отмахнулся от этого события, даже когда ожидания относительно ФРС еще немного повысились, и это движение продолжилось на этой неделе, вместе с очередным ростом до новых максимумов цикла на длинном конце кривой доходности в США после вспышки пандемии. Хотя вчера мы наблюдали некоторое ослабление этого движения. Последнее происходит в преддверии ключевых аукционов по 10-летним казначейским облигациям завтра и 30-летним в четверг. Вчерашний день показал, что доллар США реагирует на рост доходности только после того, как это подрывает рисковые настроения в целом, так как в этот день наблюдалось резкое сокращение доли заемных средств на рынках акций (и рисковых активов, таких как биткоин/криптовалюта), которое совпало с ралли доллара США, после чего оба события сменились на противоположные. Итог? Похоже, что в настоящий момент доллар США процветает только во время кризиса ликвидности/девелопмента.

Что касается других событий – японская иена набрала хорошую цену, что особенно примечательно после ее недавнего ослабления, которое, казалось, было связано с ростом доходности. Более подробная информация в обсуждении графика USDJPY ниже. Кроме того, очень интересна слабость швейцарского франка, учитывая фон, поскольку на прошлой неделе ШНБ проводил более активные интервенции, что видно из последних данных по еженедельным депозитам ШНБ, опубликованных вчера. Резкое ралли установило минимум цикла в EURCHF и уже бросило вызов ключевому уровню 1.1500, основному минимуму, достигнутому еще в 2020 году, и следующему уровню, на который стоит обратить внимание – разворотный минимум августа 2021 года в районе 1.0700.

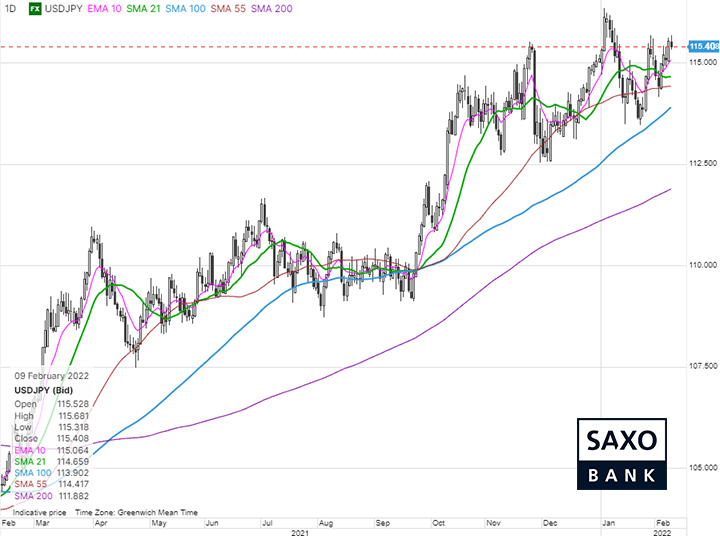

График: USDJPY

Как мы уже отмечали на прошлой неделе, мы считаем, что многие из этих «карманов роста» могут быть куплены до начала сезона прибыли, поскольку инвесторы делают ставку на то, что многие из этих компаний продолжат демонстрировать взрывные темпы роста, в то время как многие другие сегменты рынка акций испытывают трудности с обеспечением роста из-за ограничений предложения. Глобальные ограничения предложения могут в краткосрочной перспективе уменьшить некоторые препятствия для акций роста, несмотря на рост процентных ставок, поскольку инвесторы будут балансировать между более высокими процентными ставками (ставка дисконтирования будущих денежных потоков) и гораздо более высокими темпами роста цифровых компаний по сравнению с физическими и капиталоемкими отраслями.

Сегодняшние события выглядят как очередной тест на то, насколько рынок и доллар США реагируют на ожидания ФРС, так как два «ястребиных» члена FOMC сегодня публично озвучат свою позицию (Местер из ФРБ Кливленда даст телеинтервью позже сегодня, а Джордж из ФРБ КС выступит с речью об экономике и монетарной политике), а «ястребиный» председатель ФРС Пауэлл сегодня должен участвовать в слушаниях по своей кандидатуре на пост Председателя совета директоров ФРС. За предыдущие четыре торговые сессии ожидаемая ставка по федеральным фондам на год вперед была повышена примерно на 15 базисных пунктов без существенной реакции рынка, и основные банки прогнозируют четыре или более повышений ставки ФРС в этом году. Следующим шагом будет либо более агрессивное, чем ожидалось, количественное смягчение, либо повышение ставки более чем на 25 базисных пунктов.

В Австралии не удивились рекордному ноябрьскому показателю розничных продаж, поскольку австралийские потребители освободились от ограничений, а торговый баланс упал с рекордного профицита прошлого года. Все это, вероятно, будет продолжаться по мере нормализации австралийской экономики.

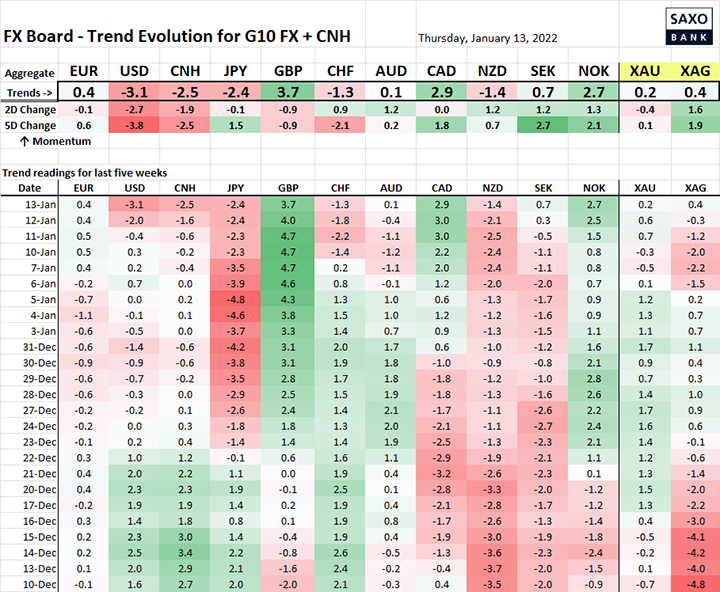

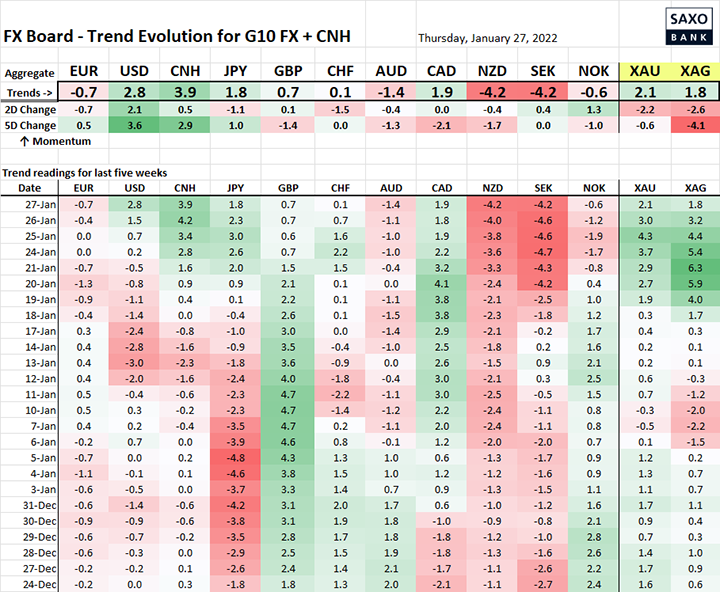

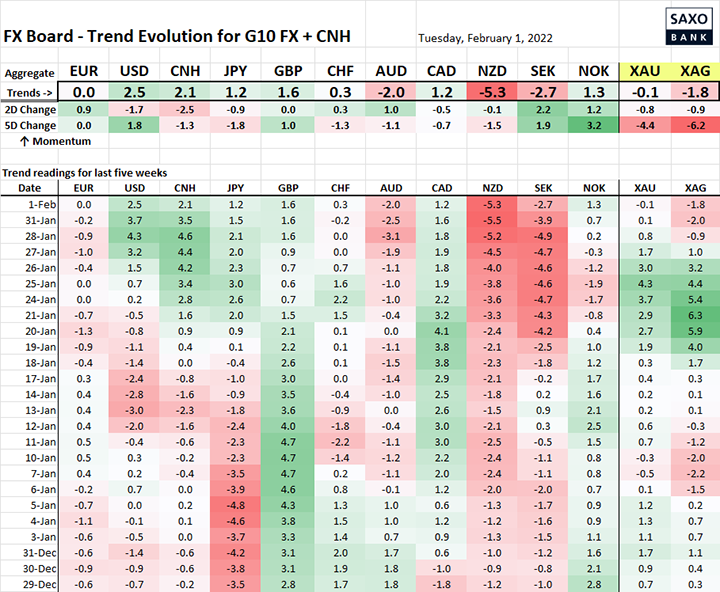

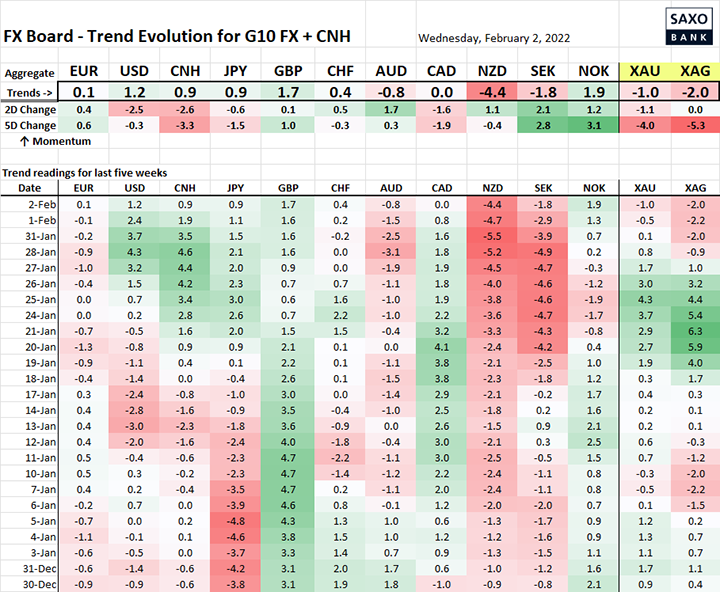

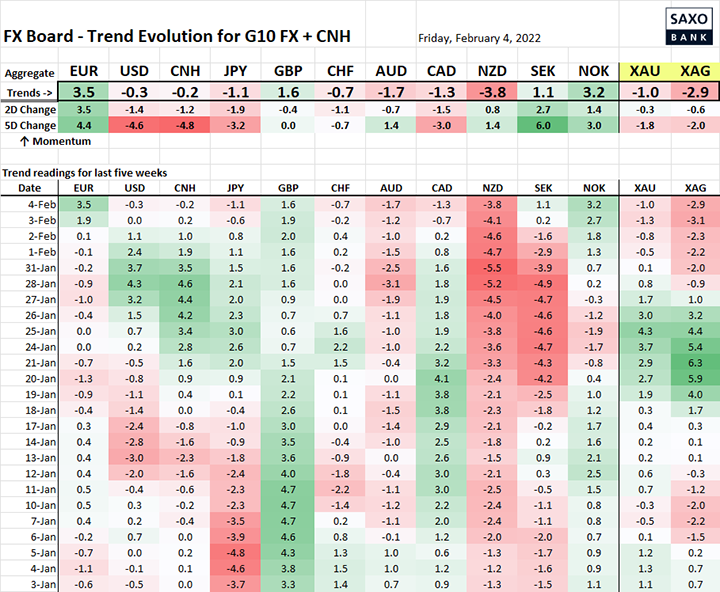

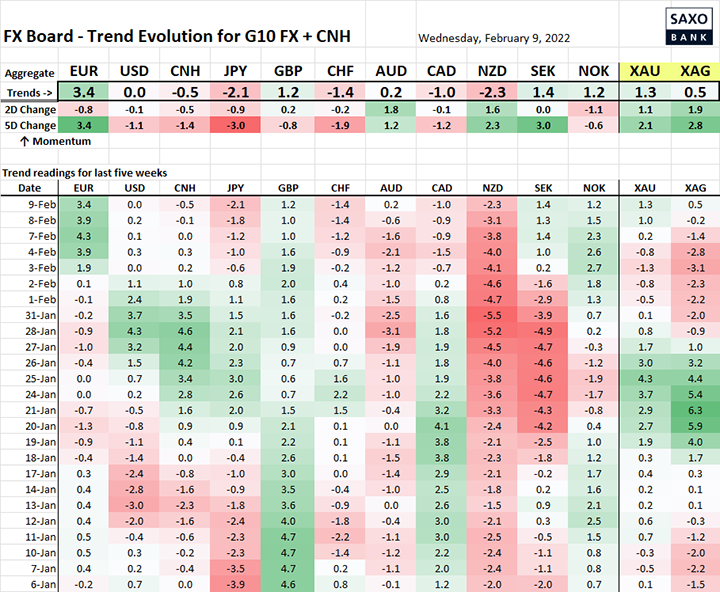

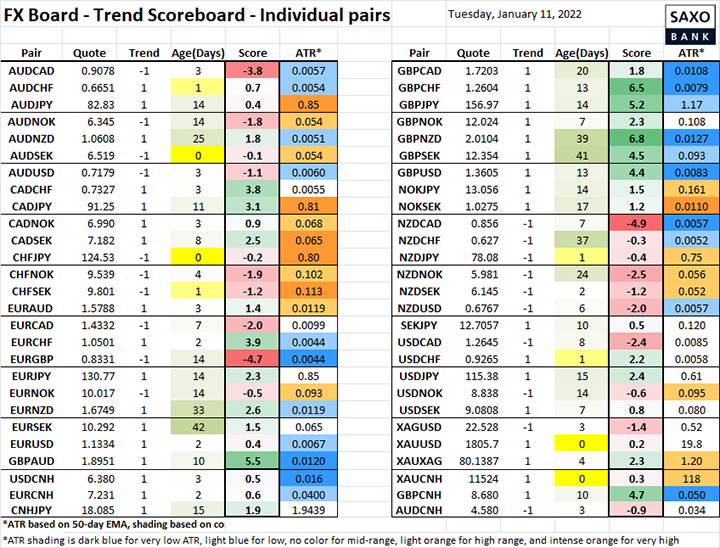

Таблица: Показатели силы и изменения трендов в валютах G10 и юане

Наиболее интересные события здесь связаны с недавними изменениями импульса, так как японская иена получила сильное предложение от новых минимумов начала года, в то время как швейцарский франк сильно оступился на прошлой неделе, и особенно вчера.

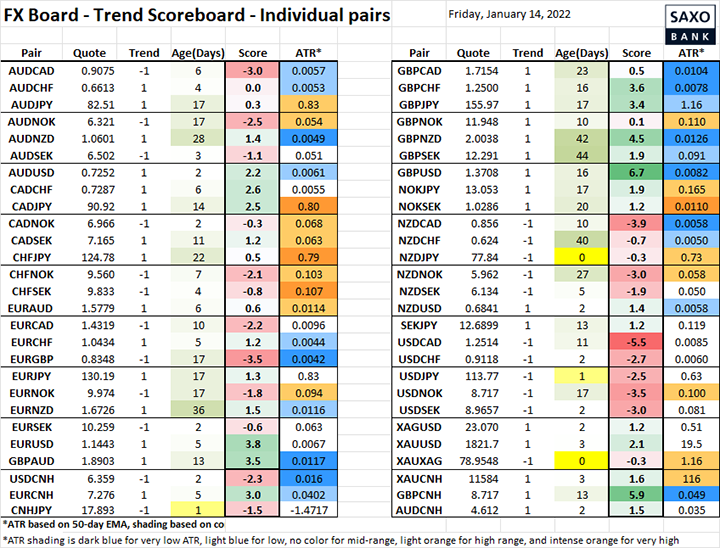

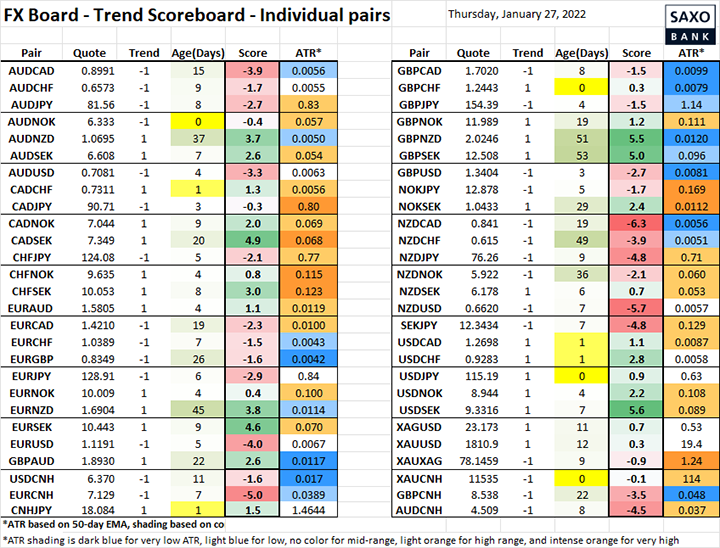

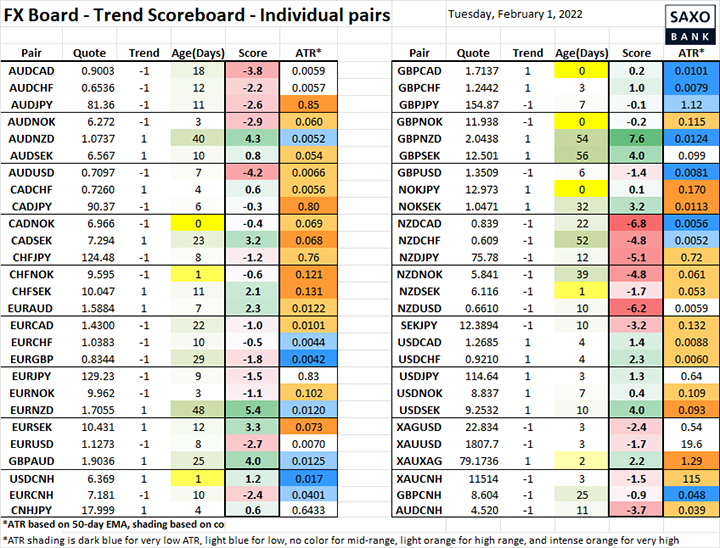

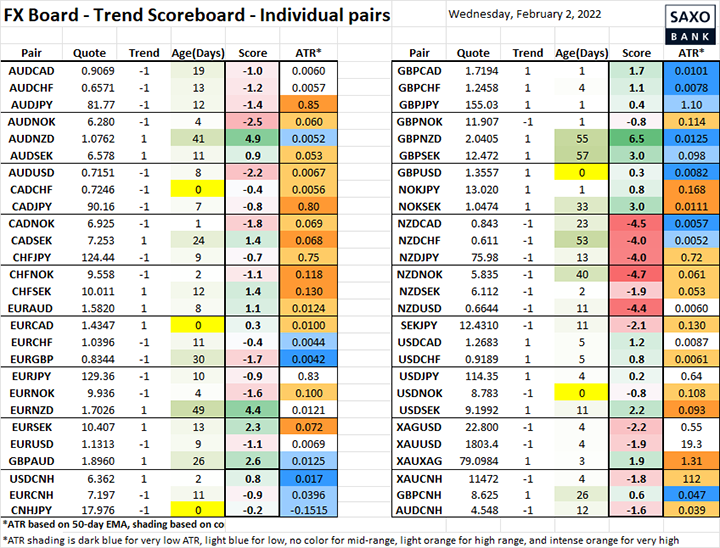

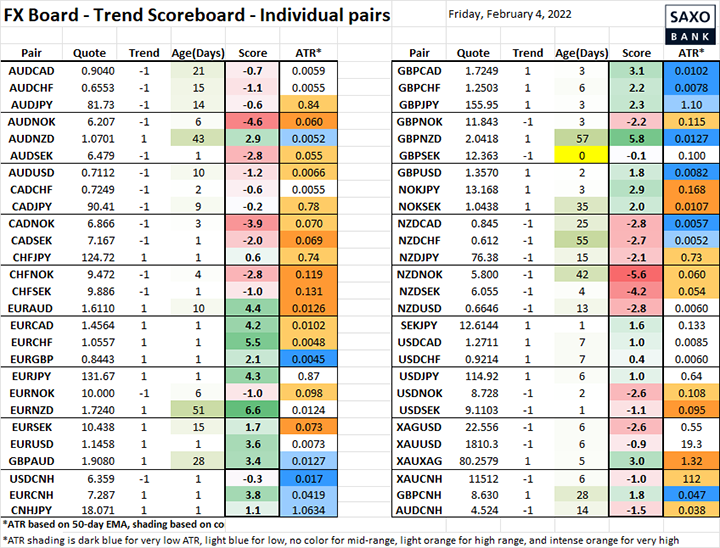

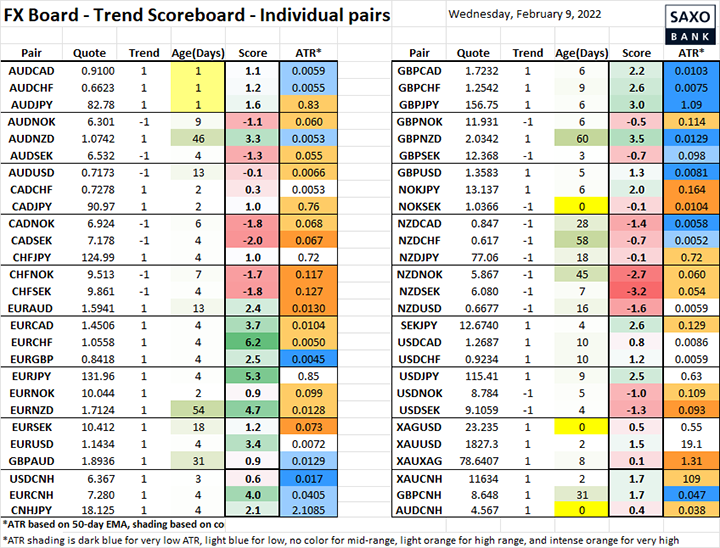

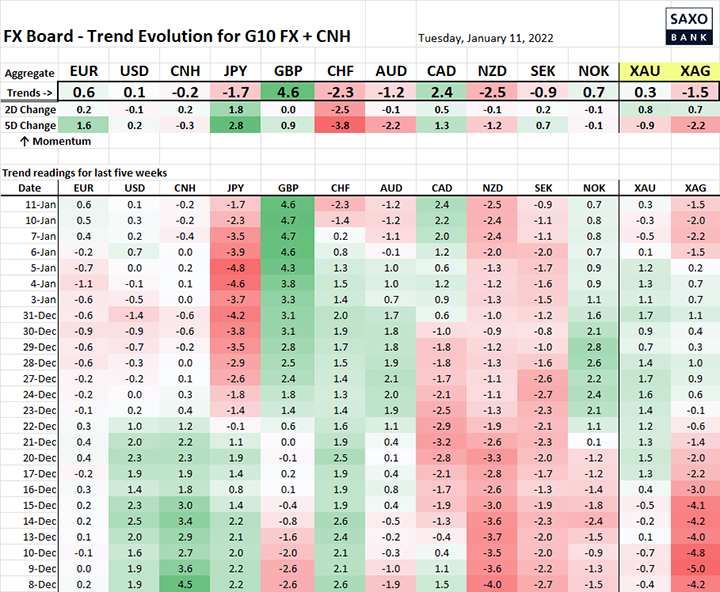

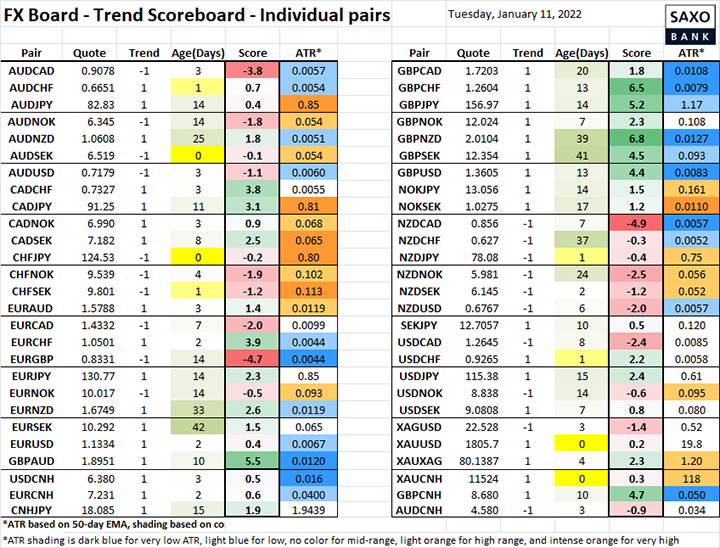

Таблица: Данные трендов по отдельным валютным парам

Учитывая наше внимание к относительной динамике CHF против JPY, интересно отметить, что сегодня CHFJPY уже пытается перевернуться в негативную сторону после впечатляющего взлета в начале этого года.

Джон Харди, главный валютный стратег Saxo Bank

https://www.home.saxo/ru-ru

Краткое описание: вчерашний день, похоже, продемонстрировал, что «ястребиная» позиция ФРС на периферии отразится на долларе только в случае ослабления настроений в отношении риска, поскольку американская валюта в целом проигнорировала отчет о занятости в США, который повлиял на повышение ставки ФРС в пятницу. Вчера же доллар вырос на фоне сильной волны неприятия риска, которая затем сменилась на противоположную в течение дня. Что касается других тем – мы наблюдаем укрепление японской йены, в то время как швейцарский франк колеблется и демонстрирует интересные контрасты.

Доллар реагирует на доходность только в том случае, когда риск-настроения реагируют на страх

В пятницу отчет о занятости в США показал, что экономика страны находится в состоянии практически полной занятости (низкий рост числа рабочих мест в сочетании с резким снижением уровня безработицы и более высоким, чем ожидалось, ростом доходов), но доллар США в значительной степени отмахнулся от этого события, даже когда ожидания относительно ФРС еще немного повысились, и это движение продолжилось на этой неделе, вместе с очередным ростом до новых максимумов цикла на длинном конце кривой доходности в США после вспышки пандемии. Хотя вчера мы наблюдали некоторое ослабление этого движения. Последнее происходит в преддверии ключевых аукционов по 10-летним казначейским облигациям завтра и 30-летним в четверг. Вчерашний день показал, что доллар США реагирует на рост доходности только после того, как это подрывает рисковые настроения в целом, так как в этот день наблюдалось резкое сокращение доли заемных средств на рынках акций (и рисковых активов, таких как биткоин/криптовалюта), которое совпало с ралли доллара США, после чего оба события сменились на противоположные. Итог? Похоже, что в настоящий момент доллар США процветает только во время кризиса ликвидности/девелопмента.

Что касается других событий – японская иена набрала хорошую цену, что особенно примечательно после ее недавнего ослабления, которое, казалось, было связано с ростом доходности. Более подробная информация в обсуждении графика USDJPY ниже. Кроме того, очень интересна слабость швейцарского франка, учитывая фон, поскольку на прошлой неделе ШНБ проводил более активные интервенции, что видно из последних данных по еженедельным депозитам ШНБ, опубликованных вчера. Резкое ралли установило минимум цикла в EURCHF и уже бросило вызов ключевому уровню 1.1500, основному минимуму, достигнутому еще в 2020 году, и следующему уровню, на который стоит обратить внимание – разворотный минимум августа 2021 года в районе 1.0700.

График: USDJPY

Как мы уже отмечали на прошлой неделе, мы считаем, что многие из этих «карманов роста» могут быть куплены до начала сезона прибыли, поскольку инвесторы делают ставку на то, что многие из этих компаний продолжат демонстрировать взрывные темпы роста, в то время как многие другие сегменты рынка акций испытывают трудности с обеспечением роста из-за ограничений предложения. Глобальные ограничения предложения могут в краткосрочной перспективе уменьшить некоторые препятствия для акций роста, несмотря на рост процентных ставок, поскольку инвесторы будут балансировать между более высокими процентными ставками (ставка дисконтирования будущих денежных потоков) и гораздо более высокими темпами роста цифровых компаний по сравнению с физическими и капиталоемкими отраслями.

Сегодняшние события выглядят как очередной тест на то, насколько рынок и доллар США реагируют на ожидания ФРС, так как два «ястребиных» члена FOMC сегодня публично озвучат свою позицию (Местер из ФРБ Кливленда даст телеинтервью позже сегодня, а Джордж из ФРБ КС выступит с речью об экономике и монетарной политике), а «ястребиный» председатель ФРС Пауэлл сегодня должен участвовать в слушаниях по своей кандидатуре на пост Председателя совета директоров ФРС. За предыдущие четыре торговые сессии ожидаемая ставка по федеральным фондам на год вперед была повышена примерно на 15 базисных пунктов без существенной реакции рынка, и основные банки прогнозируют четыре или более повышений ставки ФРС в этом году. Следующим шагом будет либо более агрессивное, чем ожидалось, количественное смягчение, либо повышение ставки более чем на 25 базисных пунктов.

В Австралии не удивились рекордному ноябрьскому показателю розничных продаж, поскольку австралийские потребители освободились от ограничений, а торговый баланс упал с рекордного профицита прошлого года. Все это, вероятно, будет продолжаться по мере нормализации австралийской экономики.

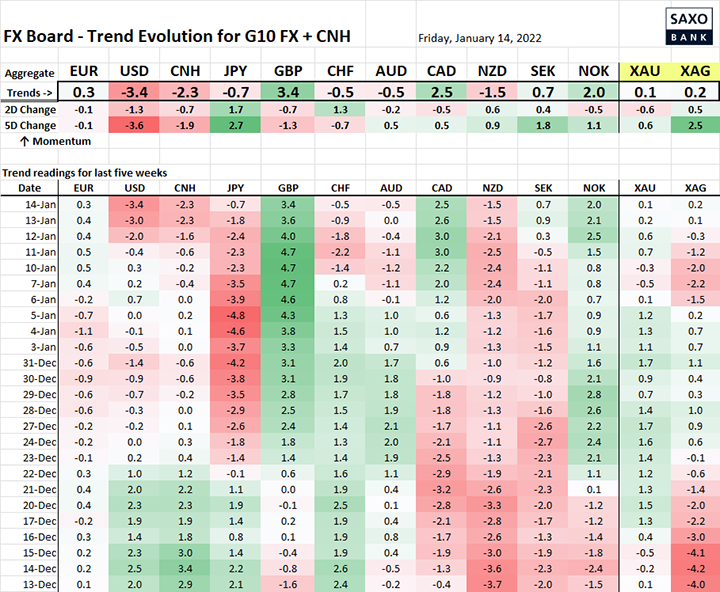

Таблица: Показатели силы и изменения трендов в валютах G10 и юане

Наиболее интересные события здесь связаны с недавними изменениями импульса, так как японская иена получила сильное предложение от новых минимумов начала года, в то время как швейцарский франк сильно оступился на прошлой неделе, и особенно вчера.

Таблица: Данные трендов по отдельным валютным парам

Учитывая наше внимание к относительной динамике CHF против JPY, интересно отметить, что сегодня CHFJPY уже пытается перевернуться в негативную сторону после впечатляющего взлета в начале этого года.

Джон Харди, главный валютный стратег Saxo Bank

https://www.home.saxo/ru-ru