Gerda

Мастер

- Сообщения

- 2.167

- Реакции

- 43

- Возраст

- 40

Акции лучше чем нефть

Фондовые рынки отыгрывают пятничную панику. В СМИ поступает информация, что омикрон не так страшен, как это виделось инвесторам в пятницу.

Байден успокоил, сказав, что вакцины, вероятно, обеспечат защиту: «мы будем бороться с этим вариантом [штаммом омикрон] научными методами, а не хаосом и неразберихой».

Савита Субраманян, руководитель отдела стратегии капитала и количественной стратегии BofA Global Research пишет, что S&P 500 превратился в долгосрочную облигацию, потому что показывает предсказуемую устойчивость к своему росту.

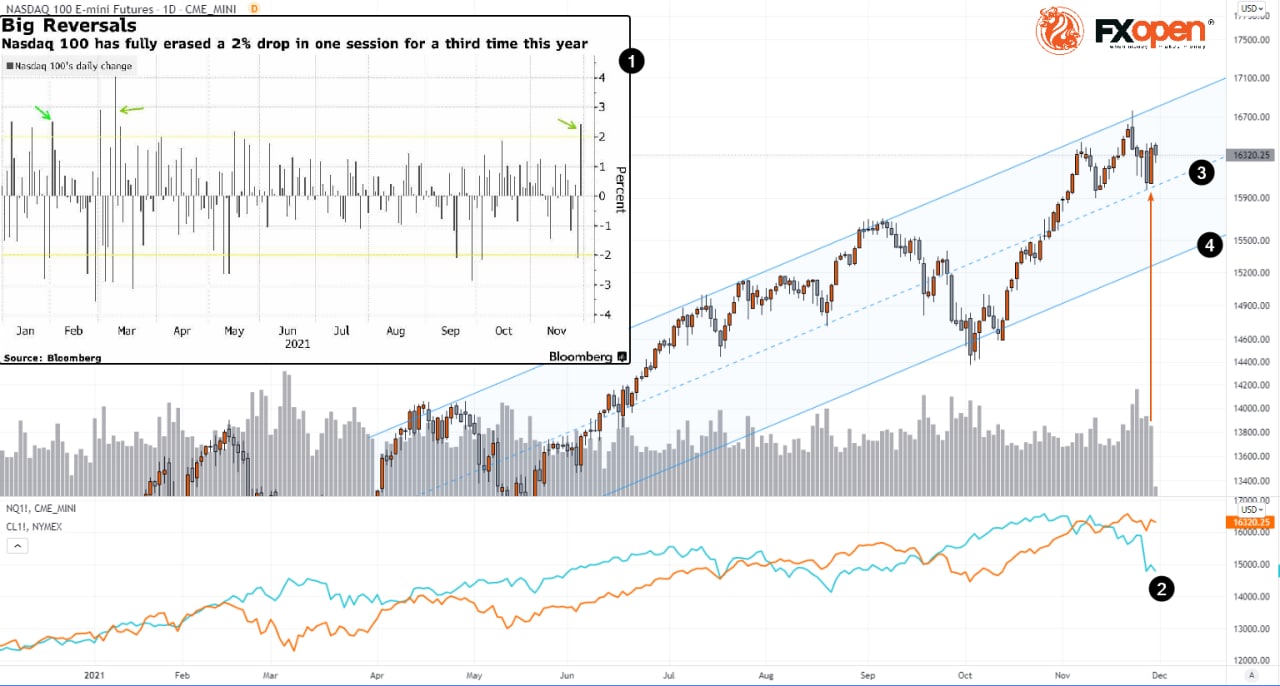

Наиболее сильным выглядит индекс технологических компаний Nasdaq-100. Bloomberg указывает, что инвесторы раскупили пятничное снижение агрессивными темпами (1). Ранее подобная агрессия была только 2 раза в этом году.

Рынок нефти не может похвастаться наличием такого спроса (2), как на акции из индекса Nasdaq. Возможно, это объясняется тем, что технологические компании лучше выживают в условиях пандемии. Тем не менее, по свежему мнению JPMorgan, нефть может вырасти до $125 в 2022г и до $150 в 2023г.

С точки зрения технического анализа, фондовый индекс Nasdaq-100 выглядит привлекательно. Котировка движется уверенно вверх в рамках восходящего канала. Поддержку оказывают линии (3) и (4).

Источник блог FXOpen

Фондовые рынки отыгрывают пятничную панику. В СМИ поступает информация, что омикрон не так страшен, как это виделось инвесторам в пятницу.

Байден успокоил, сказав, что вакцины, вероятно, обеспечат защиту: «мы будем бороться с этим вариантом [штаммом омикрон] научными методами, а не хаосом и неразберихой».

Савита Субраманян, руководитель отдела стратегии капитала и количественной стратегии BofA Global Research пишет, что S&P 500 превратился в долгосрочную облигацию, потому что показывает предсказуемую устойчивость к своему росту.

Наиболее сильным выглядит индекс технологических компаний Nasdaq-100. Bloomberg указывает, что инвесторы раскупили пятничное снижение агрессивными темпами (1). Ранее подобная агрессия была только 2 раза в этом году.

Рынок нефти не может похвастаться наличием такого спроса (2), как на акции из индекса Nasdaq. Возможно, это объясняется тем, что технологические компании лучше выживают в условиях пандемии. Тем не менее, по свежему мнению JPMorgan, нефть может вырасти до $125 в 2022г и до $150 в 2023г.

С точки зрения технического анализа, фондовый индекс Nasdaq-100 выглядит привлекательно. Котировка движется уверенно вверх в рамках восходящего канала. Поддержку оказывают линии (3) и (4).

Источник блог FXOpen