Alina InstaForex

Специалист

- Сообщения

- 786

- Реакции

- 0

- Возраст

- 36

Акции Apple – убежище трейдеров внутри высокотехнологичного сектора

Поскольку за последнюю неделю акции технологических компаний резко упали, трейдеры перебросили свободные средства, найдя убежище внутри сектора. Речь идет об акциях Apple Inc.

АКЦИИ APPLE – УБЕЖИЩЕ ТРЕЙДЕРОВ ВНУТРИ ВЫСОКОТЕХНОЛОГИЧНОГО СЕКТОРА

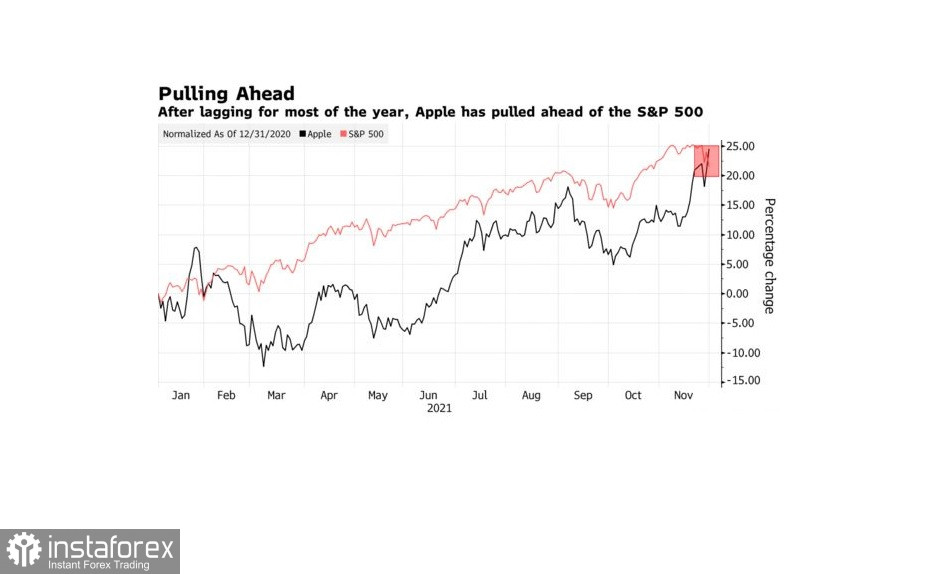

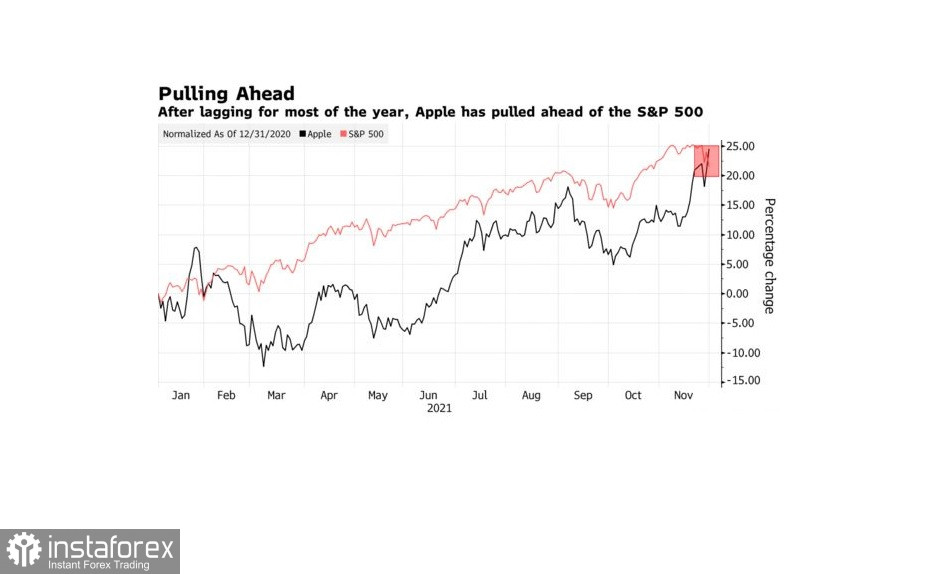

Ценные бумаги компании выросли во вторник и закрылись на рекордно высоком уровне, несмотря на то что акции технологических компаний и более широкий рынок распродались из-за опасений по поводу более высоких процентных ставок и варианта коронавируса Omicron. Акции производителя iPhone были одной из семи компаний в S&P 500, которые выросли, несмотря ни на что, и это добавило к росту в среду на премаркете на 1,6%. Институциональные инвесторы ценят Apple за постоянный рост продаж и солидный запас ликвидности, и теперь акции компании получают дополнительный импульс благодаря ажиотажу вокруг автономных транспортных средств и ее запланированному набегу на продукты, связанные с метавселенной. «Уолл-стрит рассматривает это как средство защиты во время этой рыночной турбулентности», - сказал аналитик Дэн Айвз и выступил с прогнозом роста акций в следующем году еще на 12%. Интерес трейдеров к Apple контрастирует с предыдущим месяцем, когда акции компании отставали от индекса S&P 500, и компания предупредила, что нехватка полупроводников будет препятствовать продажам продукции на праздники. Аналитики Morgan Stanley активно заговорили о программе Apple по выпуску электромобилей после того, как в этом месяце агентство Bloomberg News сообщило, что компания наращивает усилия в этом направлении. По мнению банка, даже, если компания получит лишь 4% доли на мировом рынке мобильной связи, ее база доходов может удвоиться. Точно так же массовое внедрение дополненной реальности или виртуальной реальности - ворота в метавселенную - произойдет только «когда Apple вступит в гонку» - написали в своем отчете представители Morgan Stanley Кэти Хуберти и Эрик Вудринг. «Это настолько безопасно, насколько это возможно в сфере технологий, и все же в ближайшие годы есть фантастические возможности, - сказал Крейг Эрлам, старший аналитик рынка Oanda. - Так что у инвесторов есть все основания чувствовать себя в безопасности с такими акциями, даже в неспокойные времена». После отчета о планах в автомобилестроении акции Apple выросли почти на 8%, и теперь они опережают индекс S&P 500 за год. При этом ранние данные о тенденциях продаж за выходные в День Благодарения выявили более слабые, чем ожидалось, расходы в Интернете, поскольку покупатели в этом году предпочли делать покупки оффлайн, вероятно, из-за возможности убедиться в наличии товара и забрать его сразу после покупки, не дожидаясь доставки и связанных с этим проблем. Так, согласно данным Mastercard SpendingPulse, покупки в магазинах в США подскочили на 43% в Черную пятницу по сравнению с ростом электронной коммерции на 11% . Согласно данным Adobe Inc., расходы в Киберпонедельник в этом году сократились до 10,7 млрд долларов с 10,8 млрд долларов в 2020 году, что не соответствует прогнозам. В случае с Apple опасения по поводу праздничных распродаж могут оказаться преувеличенными. «Судя по розничным проверкам и цепочке поставок, похоже, что в период Черной пятницы спрос на iPhone 13 высок», - утверждает Айвз. Хотя Apple избежала этих опасений, компании электронной коммерции, такие как Shopify Inc. и eBay Inc., все же понесли убытки. Индекс интернет-торговцев упал на 6% со дня, предшествовавшего Дню благодарения, что вдвое превышает снижение индекса S&P 500 за тот же период. Среди лидеров падения - Wayfair Inc. с падением на 11%, eBay с 7,2% и Shopify с 6,6%. Аналитики Джастин Пост и Майкл Макговерн написали, что среди компаний электронной коммерции Amazon.com лучше всего позиционируется для увеличения доли рынка в этот праздник благодаря относительно здоровой цепочке поставок и опции «покупай сейчас - плати позже». Действительно, онлайн-магазины монобрендов, такие как Apple, оказываются в выигрыше, поскольку имеют более точные данные о наличии складских запасов и могут гарантировать доставку купленной продукции в срок (плюс-минус). Это же касается магазинов, обеспечивающих оплату по факту получения товара. Но в целом вторые, вероятно, все же проиграют монобрендам, поскольку покупатели не готовы рисковать рождественскими покупками даже при возможности оплаты по факту. Многие потребители решат, что в крайнем случае им придется в последний момент закупаться в супермаркетах – в период накануне праздников, когда самые интересные товарные позиции уже раскуплены. Поэтому, если вы делаете ставку на ритейл или компании с онлайн-доставкой, помните, что в предпраздничный период этот фактор особенно важен для комплексной оценки ваших мишеней. Что касается убежищ, то Apple, которой удавалось избегать крупных скандалов или смен руководства в последнее время, выглядит достаточно удачным капиталовложением.

Подробнее по ссылке

Больше Форекс-аналитики на страницах InstaForex.Com

Поскольку за последнюю неделю акции технологических компаний резко упали, трейдеры перебросили свободные средства, найдя убежище внутри сектора. Речь идет об акциях Apple Inc.

АКЦИИ APPLE – УБЕЖИЩЕ ТРЕЙДЕРОВ ВНУТРИ ВЫСОКОТЕХНОЛОГИЧНОГО СЕКТОРА

Ценные бумаги компании выросли во вторник и закрылись на рекордно высоком уровне, несмотря на то что акции технологических компаний и более широкий рынок распродались из-за опасений по поводу более высоких процентных ставок и варианта коронавируса Omicron. Акции производителя iPhone были одной из семи компаний в S&P 500, которые выросли, несмотря ни на что, и это добавило к росту в среду на премаркете на 1,6%. Институциональные инвесторы ценят Apple за постоянный рост продаж и солидный запас ликвидности, и теперь акции компании получают дополнительный импульс благодаря ажиотажу вокруг автономных транспортных средств и ее запланированному набегу на продукты, связанные с метавселенной. «Уолл-стрит рассматривает это как средство защиты во время этой рыночной турбулентности», - сказал аналитик Дэн Айвз и выступил с прогнозом роста акций в следующем году еще на 12%. Интерес трейдеров к Apple контрастирует с предыдущим месяцем, когда акции компании отставали от индекса S&P 500, и компания предупредила, что нехватка полупроводников будет препятствовать продажам продукции на праздники. Аналитики Morgan Stanley активно заговорили о программе Apple по выпуску электромобилей после того, как в этом месяце агентство Bloomberg News сообщило, что компания наращивает усилия в этом направлении. По мнению банка, даже, если компания получит лишь 4% доли на мировом рынке мобильной связи, ее база доходов может удвоиться. Точно так же массовое внедрение дополненной реальности или виртуальной реальности - ворота в метавселенную - произойдет только «когда Apple вступит в гонку» - написали в своем отчете представители Morgan Stanley Кэти Хуберти и Эрик Вудринг. «Это настолько безопасно, насколько это возможно в сфере технологий, и все же в ближайшие годы есть фантастические возможности, - сказал Крейг Эрлам, старший аналитик рынка Oanda. - Так что у инвесторов есть все основания чувствовать себя в безопасности с такими акциями, даже в неспокойные времена». После отчета о планах в автомобилестроении акции Apple выросли почти на 8%, и теперь они опережают индекс S&P 500 за год. При этом ранние данные о тенденциях продаж за выходные в День Благодарения выявили более слабые, чем ожидалось, расходы в Интернете, поскольку покупатели в этом году предпочли делать покупки оффлайн, вероятно, из-за возможности убедиться в наличии товара и забрать его сразу после покупки, не дожидаясь доставки и связанных с этим проблем. Так, согласно данным Mastercard SpendingPulse, покупки в магазинах в США подскочили на 43% в Черную пятницу по сравнению с ростом электронной коммерции на 11% . Согласно данным Adobe Inc., расходы в Киберпонедельник в этом году сократились до 10,7 млрд долларов с 10,8 млрд долларов в 2020 году, что не соответствует прогнозам. В случае с Apple опасения по поводу праздничных распродаж могут оказаться преувеличенными. «Судя по розничным проверкам и цепочке поставок, похоже, что в период Черной пятницы спрос на iPhone 13 высок», - утверждает Айвз. Хотя Apple избежала этих опасений, компании электронной коммерции, такие как Shopify Inc. и eBay Inc., все же понесли убытки. Индекс интернет-торговцев упал на 6% со дня, предшествовавшего Дню благодарения, что вдвое превышает снижение индекса S&P 500 за тот же период. Среди лидеров падения - Wayfair Inc. с падением на 11%, eBay с 7,2% и Shopify с 6,6%. Аналитики Джастин Пост и Майкл Макговерн написали, что среди компаний электронной коммерции Amazon.com лучше всего позиционируется для увеличения доли рынка в этот праздник благодаря относительно здоровой цепочке поставок и опции «покупай сейчас - плати позже». Действительно, онлайн-магазины монобрендов, такие как Apple, оказываются в выигрыше, поскольку имеют более точные данные о наличии складских запасов и могут гарантировать доставку купленной продукции в срок (плюс-минус). Это же касается магазинов, обеспечивающих оплату по факту получения товара. Но в целом вторые, вероятно, все же проиграют монобрендам, поскольку покупатели не готовы рисковать рождественскими покупками даже при возможности оплаты по факту. Многие потребители решат, что в крайнем случае им придется в последний момент закупаться в супермаркетах – в период накануне праздников, когда самые интересные товарные позиции уже раскуплены. Поэтому, если вы делаете ставку на ритейл или компании с онлайн-доставкой, помните, что в предпраздничный период этот фактор особенно важен для комплексной оценки ваших мишеней. Что касается убежищ, то Apple, которой удавалось избегать крупных скандалов или смен руководства в последнее время, выглядит достаточно удачным капиталовложением.

Подробнее по ссылке

Больше Форекс-аналитики на страницах InstaForex.Com