Stan NordFX

Участник форума

- Сообщения

- 225

- Реакции

- 1

- Возраст

- 42

Форекс-прогноз и прогноз криптовалют на 26 – 30 августа 2019г.

Для начала несколько слов о событиях прошедшей недели:

– EUR/USD. Ежегодный экономический симпозиум в Джексон-Хоуле традиционно служит для того, чтобы дать инвесторам понимание того, куда будет двигаться денежно-кредитная политика США. Именно поэтому рынки с нетерпением ждали выступления на этом мероприятии руководителя ФРС Джерома Пауэлла.

С другой стороны, еще во времена, когда главой Федрезерва был Алан Гринспен, появилась другая традиция – отвечая, напускать как можно больше тумана для того, чтобы не связывать себя какими-либо конкретными обещаниями.

Так и сделал в Джексон-Хоуле в пятницу 23 августа Пауэлл. Он не стал давать четкого сигнала по ставке ФРС в будущем, объяснив, что не существует прецедентов, которые могли бы служить основанием для определенного ответа. Но при этом он заявил, что Федрезерв готов предоставлять больше стимулов в случае замедления роста экономики.

Также Пауэлл не обошелся и без намека на то, что торговые войны, которые ведет президент США, доставляют немало головной боли американскому Центробанку.

Кстати, о войнах. В недрах ЕС созрел план контрнаступления на торговые тарифы, вводимые Трампом. На целых 173 страницах подробно описана схема ответного удара, в качестве основных целей для которого избраны американские гиганты hi-tech – Apple, Amazon, Facebook, Google. Контратака также может включать одностороннее введение пошлин на товары из США. Параллельно предлагается инвестировать около €100 млрд в акции европейских компаний с тем, чтобы повысить их конкурентоспособность по сравнению с предприятиями США и Китая.

Возвращаясь же к Пауэллу, то, несмотря на размытость его формулировок, а также на разноголосицу со стороны других членов ФРС, многие участники рынка по-прежнему ожидают одного-двух (а то и трех) снижений базовой ставки до конца 2019 года. Причем, о ближайшем снижении может быть объявлено уже 18 сентября.

Естественно, такой настрой рынка не мог не отразиться на котировках, и в пятницу вечером пара вплотную приблизилась к высоте 1.1150;

– GBP/USD. В пятницу 23 августа, кроме главы ФРС, также выступил и глава Банка Англии Марк Карни. Однако, несравнимо большее впечатление на рынок произвели сказанные накануне несколько слов канцлера Германии Ангелы Меркель о том, что ЕС и Великобритания могут до 31 октября прийти к соглашению по Brexit. Конечно, это всего лишь намерение, но оно очень помогло фунту – благодаря этим словам, британская валюта достигла трехнедельного максимума, поднявшись в четверг 22 августа до отметки 1.2272. Затем последовал откат, но после выступления главы ФРС быки снова взяли верх, подняв к окончанию недельной сессии котировки до уровня 1.2285;

– USD/JPY. Не вызывает сомнения то, что инвесторов продолжают сильно беспокоить происходящие на рынках события. На таком фоне вполне естественно, что лучшей валютой G10 не только в августе, но и в течение всех последних месяцев 2019 года оказалась японская йена, играющая роль тихой гавани среди гремящих вокруг торговых и финансовых войн. При этом эксперты, поддержанные графическим анализом на Н4, предполагали, что на минувшей неделе пара возьмет передышку и будет двигаться в боковом канале 105.00–107.00. До вечера пятницы так все и было. Более того, коридор оказался даже уже, чем ожидалось, – всего 50 пунктов, ограниченных горизонтами 106.20 и 106.70.

Выступление Пауэлла вечером в пятницу 23 августа толкнуло пару резко вниз, однако, она так и не сумела достигнуть уровня 105.00, завершив пятидневку на отметке 105.40;

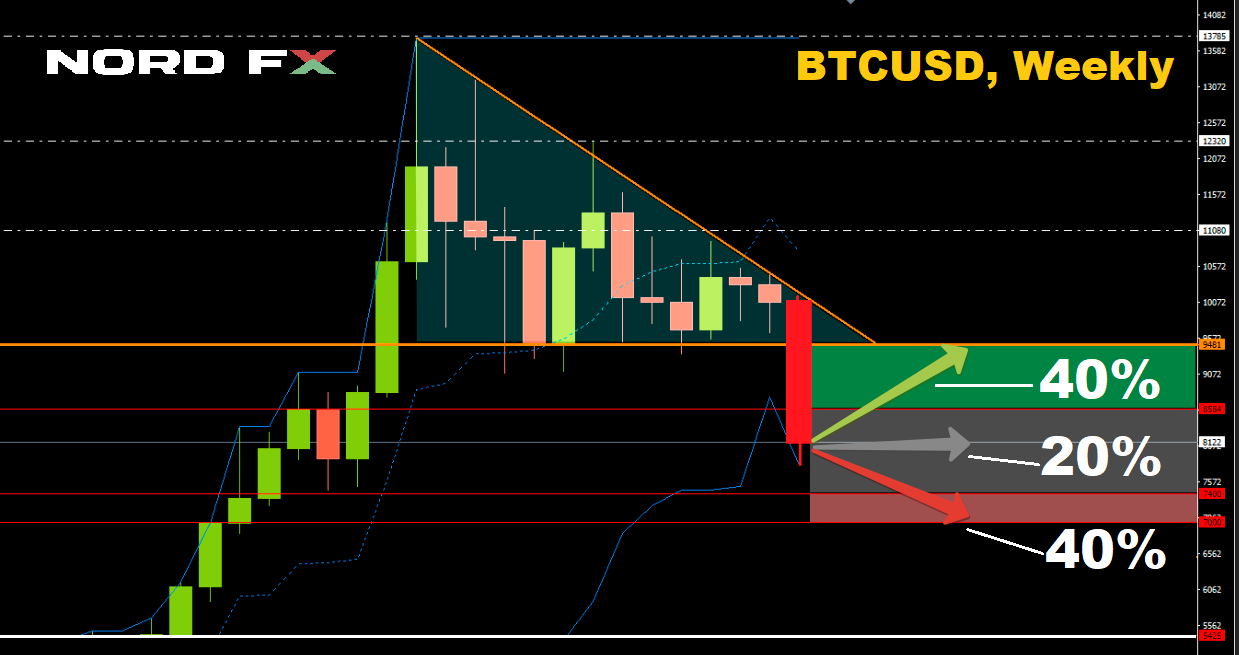

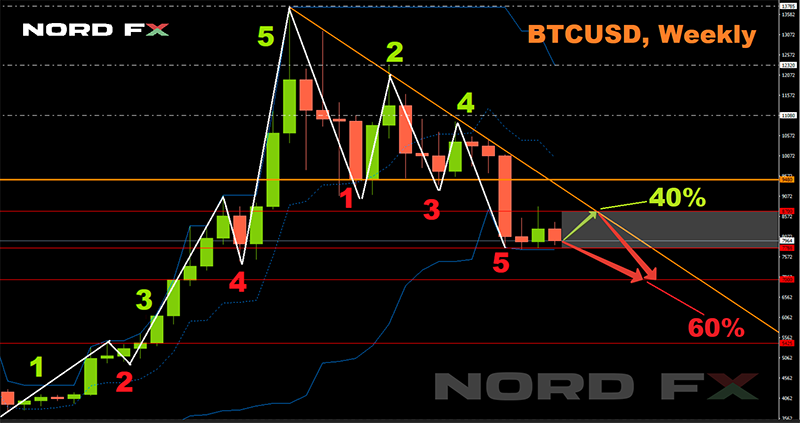

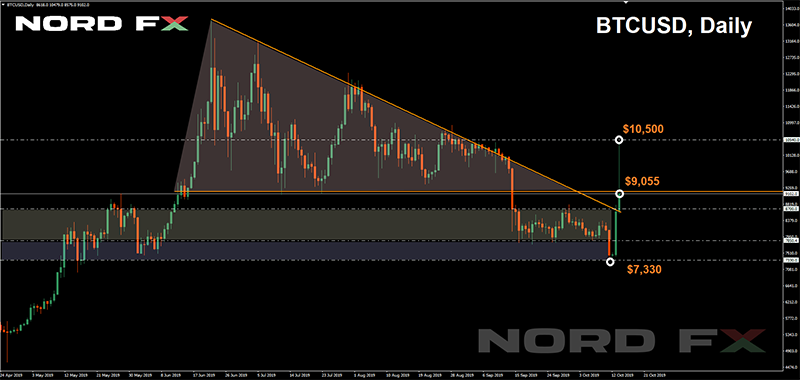

– криптовалюты. В прошлом прогнозе мы написали, что Индекс страха и жадности биткоина (Crypto Fear & Greed Index) находится на отметке «Fear» – «Страх». И именно этот страх приводит к непрерывному снижению волатильности (вспомните, опять же, треугольный «вымпел» на графике предыдущей недели, края которого сходятся в зоне $10,400-10,500).

Этот прогноз оказался абсолютно верным, и всю семидневку пара BTC/USD так и не вышла за границы $9,785-10,980, что указывает на консолидацию на уровне $10,385. Также в пределах 11-13% совершали колебания и ТОПовые альткойны – лайткойн (LTC/USD), рипл (XRP/USD) и эфириум (ETH/USD).

Вывод один – рынок находится в состоянии неопределенности, и игроки, и быки, и медведи, боясь рисковать, замерли в ожидании сколько-нибудь отчетливого сигнала.

Что же касается прогноза на предстоящую неделю, то, обобщая мнения целого ряда экспертов, а также прогнозы, сделанные на основе самых различных методов технического и графического анализа, можно сказать следующее:

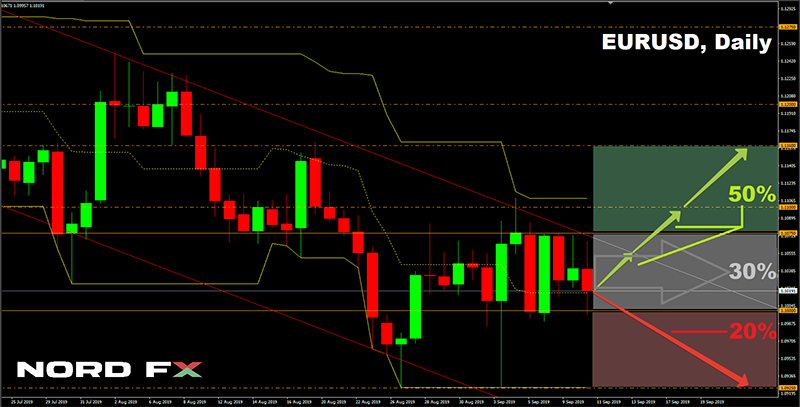

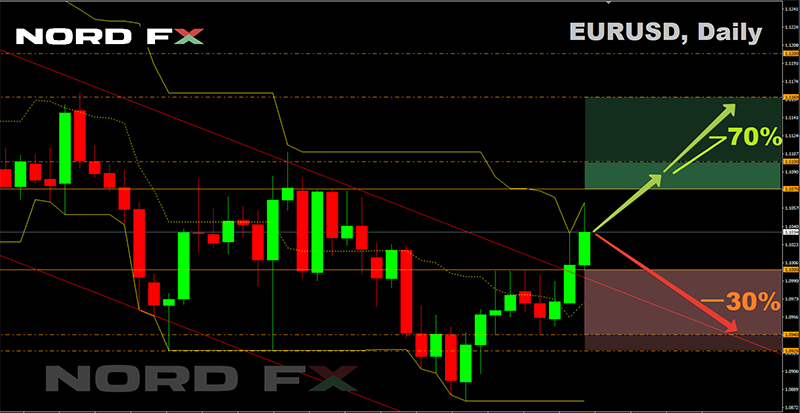

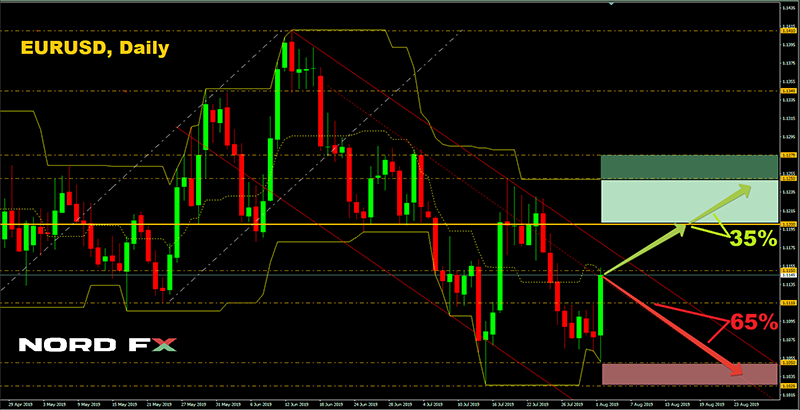

– EUR/USD. Среди событий конца лета – встреча лидеров G7 24-24 августа. Ее никак нельзя обойти вниманием. Однако, вряд ли итоги этих переговоров глав стран Большой семерки зададут какие-либо определенные тренды на валютном рынке. Скорее всего, лидеры просто призовут глав своих Центробанков активнее реагировать на внешние и внутренние экономические угрозы. Инвесторов гораздо больше беспокоят анонсированные на сентябрь снижение процентной ставки по евро и реанимация Европейским Центробанком программы QE, а также то, когда и в каком размере будет понижать процентную ставку ФРС США.

После выступления вечером 23 августа Джерома Пауэлла и резкого взлета пары, естественно, что и графический анализ, и большинство индикаторов на Н4 смотрят вверх. Однако на D1 картина совсем иная – 70% трендовых индикаторов окрасились в красный цвет, а среди осцилляторов господствуют либо красный, либо серый нейтральный цвета. При этом 10% из них уже подают сигналы о перекупленности пары.

Укрепления доллара и возвращения пары к минимумам августа 1.1025-1.1050 ожидают и 65% аналитиков. Альтернативная точка зрения представлена оставшимися 35% экспертов, по мнению которых пара вполне может достичь зоны 1.1200-1.1250. Следующая цель – на 100 пунктов выше;

– GBP/USD. Не менее активно, чем Brexit, мир обсуждает то, что во время встречи с премьером Франции Эммануэлем Макроном новый премьер-министр Великобритании Борис Джонсон положил ноги на кофейный столик. Макрон был и остается одним из самых последовательных сторонников жесткой позиции ЕС в отношениях с Великобританией. И может, его британский коллега хотел таким образом показать, что позиция Франции его, как бы это помягче выразиться… не очень-то волнует?

Конечно, и Меркель, и Макрон, и Джонсон продолжают контакты во время встречи G7, но и после них вероятность выхода Великобритании из ЕС без соглашения остается такой же высокой, как и раньше. Именно поэтому 70% экспертов, в полном согласии с графическим анализом на Н4 и D1, ожидают продолжения нисходящего тренда и снижения пары к минимуму 12 августа – 1.2015. Ближайшая зона сопротивления 1.2280-1.2320, поддержки в зонах 1.2180-1.2200 и 1.2075-1.2100.

30% аналитиков продолжают оставаться на стороне быков, считая, что хорошие новости относительно соглашения по Brexit еще не закончились, и пара еще сможет подняться в зону 1.2415-1.2520. Поддерживают этот сценарий и более 70% индикаторов. Однако, 15% осцилляторов на D1 уже сигнализируют о перекупленности пары;

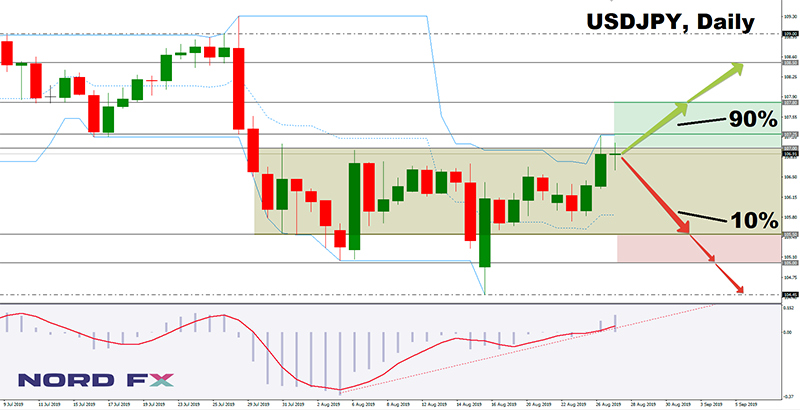

– USD/JPY. Ожидают эксперты (70%) и укрепления доллара относительно йены. Несмотря на то, что японская валюта остается, наряду со швейцарским франком, наиболее популярной валютой-убежищем, многие крупные инвесторы начинают фиксировать короткие позиции, переводя капиталы в золото.

Против йены сыграли и слова представителя Банка Японии Саюри Ширая, который в четверг 22 августа заявил, что для того, чтобы противостоять надвигающейся рецессии, Банк допускает дальнейшее снижение процентной ставки, которая и так уже отрицательная и составляет минус 0.1%.

Ближайшая цель быков – возвращение в зону 106.20-106.70, затем пробой и закрепление выше уровня 107.00. Что же касается медведей (30%), то они при поддержке 90% индикаторов на D1 постараются пробить дно в зоне 105.00 и двинуть пару к минимуму марта 2018г. 104.60;

– криптовалюты. В целом новостной фон достаточно благоприятный: Bank of America планирует запатентовать систему для безопасного хранения цифровых активов. Еще один американский банк, Silvergate, объявил о планах запуска нового продукта - кредитов, выданных под обеспечение криптовалютами. А исследование компании Nobl Insurance показало, что рынок криптовалют за период с 2018 по 2019 годы вырос на 48% и продолжит расширяться в течение следующих 12 месяцев.

Есть и еще одна интересная новость. Согласно заявлению экономиста из США Джима Рикардса, Россия и Китай вместе работают над созданием собственной криптовалюты, которая будет привязана к золоту. И именно поэтому, по его мнению, они так активно последние годы скупают этот драгоценный металл.

С Рикардсом можно поспорить. Во-первых, зачем России и Китаю выпускать совместную криптовалюту? Эти страны вполне могут выпустить каждая свою. А во-вторых, пополняют они свои золотые запасы, скорее всего, не ради выпуска каких-то цифровых монет, а для того, чтобы уменьшить свою зависимость от доллара США.

Что же касается прогноза, то крипто-энтузиасты, как обычно, прилагают максимум усилий, чтобы толкать биткойн вверх. На этот раз с пророческим предсказанием выступил известный трейдер Алекс Крюгер. По его словам, стоимость биткоина скоро начнет увеличиваться и достигнет 50 тысяч долларов до конца 2021 года. Но при этом Крюгер добавил, что это произойдет... только если сейчас монета удержит позиции выше 10 тысяч долларов. Ну что можно на это сказать?

Индекс страха и жадности биткоина (Crypto Fear & Greed Index) на днях опустился до отметки «Экстремальный страх». 70% аналитиков смотрят на юг, но при этом аккуратно обозначают порог падения зоной $9,000-9,500. Не исключено, что, оттолкнувшись от этой поддержки, биткойн начнет новый взлет к отметкам в $12,000 и $20,000. Но сейчас говорить об этом рано и нужно ждать четких сигналов.

Роман Бутко, NordFX

Предупреждение: Данные материалы не являются рекомендацией к инвестированию или руководством по работе на финансовых рынках и носят сугубо ознакомительный характер. Торговля на финансовых рынках является рискованной и может привести к потере внесенных денежных средств.

#eurusd #gbpusd #usdjpy #btcusd #ethusd #ltcusd #xrpusd #форекс #форекс_прогноз #сигналы_форекс #криптовалюты #биткоин

https://ru.nordfx.io/